ეროვნული ვალუტა საქართველოში, ეკონომიკური განვითარების შემაფერხებელი თუ ხელშემწყობი ინსტრუმენტი

Lasha Mgeladze

PhD in economics, Assistant-Professor Technical University of Georgia ORCID iD: https://orcid.org/0000-0003-4608-7255

Abstract

სტატია ეხება ქვეყნისა და ბიზნესისათვის ერთ-ერთ მნიშვნელოვან საკითხს, ეროვნულ ვალუტასა და ქვეყნის ფულად-საკრედიტო პოლიტიკას. ნაშრომში მიმოხილული და შეფასებულია არსებული მდგომარეობა, აღწერილია თუ რა რისკებს ქმნის ეროვნული ვალუტის არსებობა ქვეყანაში და რას მოიტანს ქვეყნისთვის ეროვნულ ვალუტაზე უარის თქმა. მოყვანილია სხვადასხვა ქვეყნის მაგალითები და შემოთავაზებულია ქვეყნის სავალუტო სისტემის მოწყობის რეკომენდაციები/მოდელი.

Introduction

სიახლეს არ წარმოადგენს, რომ ვალუტა ამა თუ იმ ქვეყნის სოციალურ-ეკონომიკური ცხოვრების განუყოფელი ნაწილია. უფრო მეტიც ეროვნული ვალუტა (ეროვნული ბანკისა და ფულად საკრედიტო პოლიტიკის არსებობის ფარგლებში) ქვეყნის ეკონომიკური მდგომაროების შეფასების ერთგვარი საზომი საშუალებაა (თერმომეტრია). მისი მდგომარეობა (დევალვაცია, ინფლაცია, დეფლაცია) გვიჩვენებს თუ რამდენად ჯანსაღი მდგომარეობაა ეკონომიკაში. შესაბამისად, როცა ვხედავთ, რომ ეროვნული ვალუტის მდგომარეობა არადამაკმაყოფილებელია (სახეზეა ზომაზე მეტი, ეკონომიკურად ნიშანდობლივი, დევალვაცია, ინფლაცია ან დეფლაცია) მიზეზი უნდა ვეძებოთ ქვეყანაში არსებული ეკონომიკური პოლიტიკის (ეკონომიკური გარემოს) ხარვეზებში, რამ გამოიწვია ეროვნული ვალუტის არასახარბიელო მდგომარეობა (მაგ. რამ მიიყვანა ვალუტა გაუფასურებამდე). მსგავს შემთხვევებში, უმეტესად არაეფექტიანია, შეეცადო ეროვნული ვალუტის კურსის დასტაბილურებას „მკურნალობას“ (ეს იგივეა როცა თერმომეტრი მაღალ ტემპერატურას გაჩვენებს უმკურნალო არა ავადმყოფს, არამედ გააცივო თერმომეტრი იმ იმედით, რომ მისი ტემპერატურა აღარ აიწევს).

აღსანიშნავია ისიც, რომ ქვეყანაში ეროვნული ვალუტის არსებობის ეკონომიკური მიზანშეწონილობა შემდეგში მდგომარეობს: უზრუნველყოფილ იქნეს ქვეყნის ეკონომიკის მეტ-ნაკლები დამოუკიდებლობა და შესაძლებელი გახდეს ეროვნული ეკონომიკის დაცვა გარე რისკებისაგან/რყევებისაგან (ქვეყნის ეკონომიკას მყისიერად, რომ არ შეეხოს მსოფლიოში წარმოქმნილი კრიზისები და გარე ეკონომიკური საფრთხეები. ადრე თუ გვიან წარმოქმნილი გლობალური ეკონომიკური საფრთხე/კრიზისი მაინც აღწევს ეროვნულ ეკონომიკამდე, თუმცა მისი ზიანის ხარისხი დამოკიდებულია ქვეყნის ეკონომიკურ პოლიტიკაზე, თუ რამდენად მომზადებული ხვდება ქვეყანა წარმოქმნილ ეკონომიკურ კრიზისს). შესაბამისად, ეროვნული ბანკის ფუნქციები და ფულად საკრედიტო პოლიტიკაც სწორედ აქეთ არის მიმართული (უნდა იყოს მიმართული), ხელი შეუწყოს ფინანსურ მდგრადობას ქვეყანაში, ფინანსურ ბაზარზე ჯანსაღი გარემოს (ჯანსაღი კონკურენციის პირობების) დამკვიდრებას.

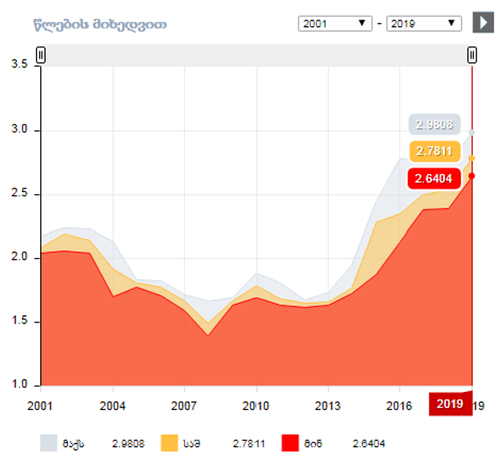

ზემოაღნიშნულიდან გამომდინარე, გვინდა განვიხილოთ ეროვნული ვალუტის ფენომენი საქართველოში. ვფიქრობთ, რომ ბოლო წლებში, ეროვნული ვალუტის (ლარის) ირგვლივ განვითარებული მოვლენები (ცალსახაა, რომ ლარი პერმანენტული გაუფასურების, შეიძლება ითქვას ინფლაციის რეჟიმშია. აღნიშნული ქვემოთ მოცემული გრაფიკიდანაც ნათლად ჩანს) კიდევ უფრო აქტუალურს ხდის აღნიშნულ საკითხს.

როგორც ცნობილია, საქართველოში ერთადერთ საგადამხდელო საშუალებად დაწესებულია ეროვნული ვალუტა, ლარი. „საქართველოს ეროვნული ბანკის შესახებ“ საქართველოს ორგანული კანონის შესაბამისად, ქვეყანაში ფუნქციონირებს ეროვნული ბანკი, რომლის ფუნქციები შემდეგი ფორმით არის განსაზღვრული:

„1. ეროვნული ბანკის ძირითადი ამოცანაა ფასების სტაბილურობის უზრუნველყოფა.

- ეროვნულმა ბანკმა უნდა უზრუნველყოს საფინანსო სისტემის სტაბილურობა და გამჭვირვალობა და ხელი უნდა შეუწყოს ქვეყანაში მდგრად ეკონომიკურ ზრდას, თუ ეს შესაძლებელია ისე, რომ საფრთხე არ შეექმნას მისი ძირითადი ამოცანის შესრულებას.

- ეროვნული ბანკის ფუნქციებია:

ა) შეიმუშაოს და განახორციელოს ფულად-საკრედიტო და სავალუტო პოლიტიკა საქართველოს პარლამენტის მიერ განსაზღვრული ძირითადი მიმართულებების შესაბამისად;

ბ) განახორციელოს საფინანსო სექტორის ზედამხედველობა;

გ) უზრუნველყოს ფულად-საკრედიტო სისტემის ფუნქციონირება;

დ) ფლობდეს, შეინახოს და განკარგოს ოფიციალური საერთაშორისო რეზერვები;

ე) იყოს საქართველოს მთავრობის ბანკირი და ფისკალური აგენტი...

ვ) ხელი შეუწყოს საგადახდო სისტემის უსაფრთხო, მდგრად და ეფექტიან ფუნქციონირებას;

ზ) განახორციელოს საქართველოს ფულის ნიშნების ემისია;

თ) საერთაშორისო სტანდარტებისა და მეთოდოლოგიების შესაბამისად აწარმოოს და გაავრცელოს ქვეყნის საფინანსო და საგარეო სექტორების სტატისტიკა;“ [2, მუხლი 3]

ასევე:

„ეროვნული ბანკის ამოცანაა საფინანსო სექტორის ფინანსური მდგრადობისა და გამჭვირვალობის ხელშეწყობა, მომხმარებელთა და ინვესტორთა უფლებების დაცვა. ამ ამოცანის შესასრულებლად ეროვნული ბანკი ვალდებულია ხელი შეუწყოს საფინანსო სისტემის სტაბილურ და ეფექტიან ფუნქციონირებას, კონკურენტუნარიანი გარემოს ჩამოყალიბებას, სისტემური რისკის კონტროლს, პოტენციური რისკების შემცირებას.“ [2, მუხლი 47]

მიუხედავად იმისა, რომ, ზოგადად, ქვეყანაში ეროვნული ვალუტის არსებობას მორალურად (არსებობს მოსაზრება, რომ ეროვნული ვალუტა ქვეყნის იდენტობასთან, სახელმწიფოებრიობასთან პირდაპირ კავშირშია და მისი გაუქმება ეროვნული იდენტობის დაკარგვის ტოლფასია) და ეკონომიკურად გამართლებული მიზეზი აქვს, მიზანშეწონილია ადეკვატურად შევაფასოთ ქვეყანაში არსებული მდგომარეობა და მოკლედ მიმოვიხილოთ არსებულ მდგომარეობამდე ლარის მისვლის ისტორია:

- საქართველოში პირველი, ეროვნული, დროებითი ფულის ერთეული - კუპონი, შემოღებული იქნა 1993 წელს. კუპონის შემოღების აუცილებლობა გამოწვეული იყო იმ ფაქტით, რომ 1992 წელს რუსეთმა, ფაქტობრივად, შეაჩერა საქართველოსთვის რუსული რუბლის ბანკნოტების მიწოდება (მანამდე ქვეყანაში საგადამხდელო საშუალებად რუბლი გამოყენებოდა). შესაბამისად, როგორც აღვნიშნეთ 1993 წლის აპრილში შემოღებული იქნა დროებითი ფულადი ერთეული კუპონი.

უნდა აღინიშნოს, რომ კუპონი ქვეყანაში არსებული მდგომარეობის გამო მალევე გადავიდა ინფლაციურ მდგომარეობაში 1993-1994 წლებში ინფლაცია საშუალოდ, 50-70%-ს, ხოლო პური მხოლოდ ტალონებზე იყიდებოდა. იმ პერიოდში პენსია ამერიკული 10 ცენტის ეკვივალენტს, ხოლო საშუალო ხელფასი – 1,5 აშშ დოლარს შეადგენდა. [29] ინფლაციური მდგომარეობა კი მალავე ჰიპერინფლაციაში გადაიზარდა.

უფრო დეტალურად კუპონის გაცვლითი კურსი დოლართან მიმართებაში შედეგი სახის იყო: 1993 წ. 25 ნოემბერი 1 აშშ დოლარი= 44 550კუპონი; 30 დეკემბერი 1 აშშ დოლარი = 102 300კუპონი; 26 თებერვალი 1 აშშ დოლარი = 233 500 კუპონი; 31 მარტი 1 აშშ დოლარი = 384 000კუპონი; 21 აპრილი 1 აშშ დოლარი = 1 025 000კუპონი;

1994 წ. 26 მაისი 1 აშშ დოლარი = 805 000კუპონი; 25 ივნისი 1 აშშ დოლარი = 814 000კუპონი; 28 ივლისი 1 აშშ დოლარი = 915 000კუპონი; 20 სექტემბერი 1 აშშ დოლარი = 2 400 000კუპონი; 23 სექტემბერი 1 აშშ დოლარი = 2 400 000კუპონი; 29 სექტემბერი 1 აშშ დოლარი = 2 350 000კუპონი. [30]

- 1995 წელს ჰიპერინფლაციის მოთოკვისათვის პირველ ეტაპზე 1 აშშ დოლარი = 1 300 000 კუპონის ოდენობით დაფიქსირდა (დაჭერილ იქნა სტაბილურად კურსი) და შემდგომ ეტაპზე შემოღებული იქნა (მიმოქცევაში გაშვებული იქნა) ეროვნული ვალუტა - ლარი.

1995 წლის 2 ოქტომბერს მოხდა კუპონის დენომინაცია, შემცირდა მისი მასშტაბი მილიონჯერ და დადგინდა გადაცვლის კურსი 1 აშშ დოლარი = 1, 3 ლარი, [30]

- სურათის უკეთ დასანახად საინტერესოა ლარის გაცვლითი კურსის სტატისტიკა აშშ. დოლართან მიმართებაში. კერძოდ, ლარის წლიური საშუალო გაცვლითი კურსი აშშ. დოლართან მიმართებაში წლების მიხედვით შემდეგნაირად გამოიყურება:

2001 წ. 1$=2.08;

2002 წ. 1$=2.19;

2003 წ. 1$=2.15;

2004 წ. 1$=1.92;

2005 წ. 1$=1.81;

2006 წ. 1$=1.78;

2007 წ. 1$=1.67;

2008 წ. 1$=1.49;

2009 წ. 1$=1.67;

2010 წ. 1$=1.78;

2011 წ. 1$=1.69;

2012 წ. 1$=1.65;

2013 წ. 1$=1.66;

2014 წ. 1$=1.77;

2015 წ. 1$=2.28;

2016 წ. 1$=2.35;

2017 წ. 1$=2.5;

2018 წ. 1$=2.53;

2019 იანვარი-ოქტომბერი მდგომარეობით 1$=2.78 (იხ. გრაფიკი). [6]

ქვეყანაში არსებული სიტუაცია შემდეგნაირია:

- შეიძლება ითქვას, ეროვნული ვალუტა, , 2012 წლიდან პერმანენტული დევალვაციის (თუ ფასების ცვლილებებს დავაკვირდებით თამამად შეიძლება ითქვას რომ ინფლაციის) პროცესშია (2002-2012 წწ. ეროვნული ვალუტა გამყარების ტენდენციით ხასიათდებოდა. ლარი, აშშ დოლართან მიმართებაში 2.19-დან 1.65-მდე გამყარდა. ლარის შემოღებიდან 1995 წლიდან 2002 წლამდე პერიოდში კი ეროვნული ვალუტა აშშ დოლართან მიმართებაში 1.3-დან 2.19-მდე გაუფასურდა[1]). როგორც ზემოთ მოცმული მონაცემებიდან ირკვევა - 2012 წელს, საშუალოდ, 1$=1.65 ლარის ტოლი იყო, ხოლო 2019 წლის იანვარ-ოქტომბრის მდგომაროებით 1$=2.78 ლარს.

- ეროვნულ ვალუტას დაკარგული აქვს დაგროვების ფუნქცია. გრძელვადიანი ბიზნეს გათვლების გაკეთება (ლარზე იმედის დამყარება, დანაზოგების ლარში გაკეთება და ა.შ.) აზრსმოკლებული და სარისკოა. (აღნიშნულზე მიუთითებს ე.წ. „ლარიზაციის პროგრამა“[3] და ზემოთ მოტანილი ლარის კურსის გრაფიკი).

- მოსახლეობა საკუთრებაში არსებული ფასეული ნივთების ყიდვა-გაყიდვას (ეს კარგად ჩანს უძრავი ქონებისა და ავტომობილების მაგალითზე - ფასს ყველა დოლარში აფიქსირებს) აწარმოებს დოლარში მიუხედავად იმისა, რომ აკრძალულია დოლარით ანგარიშსწორება.

- ინვესტორისთვის მკვეთრად გაზრდილია ფინანსური/სავალუტო რისკი (მას აქვს უცხოური ვალუტა მაგ. დოლარი და უნდა მოახდინოს ამ თანხების კონვერტაცია ლარში საქართველოში ოპერირებისათვის). გაზრდილი ფინანსური/სავალუტო რისკი ქვეყანაში ინვესტიციების განხორციელების სტიმულის შემცირების/გაქრობის ერთ-ერთი ძირითადი (მნიშვნელოვანი) ფაქტორია.

- ეროვნული ბანკი ფულად-საკრედიტო პოლიტიკისა და ბაზარზე კონკურენციის შენარჩუნების ფარგლებში [ვალუტის კურსის დაკვირვება და მდგრადობის უზრუნველყოფისთვის ღონისძიებების განხორციელება, რეფინანსირების სესხების გაცემა კონკრეტული ბანკებისათვის, ბანკების გამსხვილების ნებართვის, სესხის გაცემის პროცედურების გამკაცრება და ა.შ.] კიდევ უფრო მოუქნელ, ხისტ და კონცეტრაციის მაღალი ხარისხის მქონე სისტემას ქმნის. შესაბამისად, მნიშვნელოვნად მცირდება ბაზარზე ახალი მოთამაშეების შესვლის სურვილი და ბაზარზე არასახარბიელო (შედარებით არაეფექტიანი) კონკურენტული გარემო იქმნება. აღნიშნულზე მეტყველებს შემდეგი ფაქტები:

- ბოლო წლების მანძილზე საბანკო სფეროში მოთამაშე კომპანიების - კომერციული ბანკების რაოდენობა შემცირდა. კერძოდ: 2012 წელს ბაზარზე ოპერირებდა 19 კომერციული ბანკი (აქტიური ბანკი) მაშინ როცა 2019 წლის თებერვლის მდგომარეობით ბაზარზე მოთამაშე აქტიური კომერციული ბანკების რაოდენობა 15-მდე შემცირდა.

- უცხოური კაპიტალის მონაწილეობით მოთამაშე ბანკების რიცხვი შემცირდა. 2012 წელს უცხოური კაპიტალის მონაწილეობით ბაზარზე ოპერირებდა 17 კომერციული ბანკი (ზემოთ აღნიშნული 19 ბანკიდან) 2019 წელს კი ეს მაჩვენებელი 14-მდე შემცირდა (2014 წლამდე მაჩვენებელი იზრდებოდა და უცხოური კაპიტალის მონაწილეობით ბაზარზე მოთამაშე კომერციული ბანკების რიცხვი 20-მდე ხოლო კომერციული ბანკების რიცხვი სულ 21-მდე გაიზარდა. შემდგომ კი კლება დაიწყო)

- კლების ტენდენციით ხასიათდება მიკროსაფინანსო სექტორში მოთამაშე კომპანიების რაოდენობა. 2012 წელს ბაზარზე ოპერირებდა 61 მიკროსაფინანსო ორგანიზაცია და ბაზარი მზარდი ტენდენციით ხასიათდებოდა - ბაზარზე მოთამაშე კომპანიების რიცხვი იზრდებოდა. 2017 წლის მაისში ბაზარზე მოთამაშე კომპანიების რაოდენობამ 88 ერთეული შეადგინა. შემდგომ (რეგულაციების გამკაცრების შედეგად) ბაზარი უკვე შემცირების ტენდენციით ხასიათდებოდა და 2019 წლის თებერვალში ბაზარზე მოთამაშე მიკროსაფინანსო ორგანიზაციების რაოდენობა 63-მდე შემცირდა

- შემცირების ტენდენციით ხასიათდება მიკროსაფინანსო ორგანიზაციების კრებსითი აქტივებისა და პასივები დინამიკა. სექტორი 2012 წლიდან 2016 წლის მეოთხე კვარტლის ჩათვლით მზარდი ტენდენციით ხასიათდებოდა. აღნიშნულ პერიოდში აქტივებისა და პასივების დინამიკა 678,958,835 ლარიდან 2,019,805,898 ლარამდე გაიზარდა. შემდგომ პერიოდში კი კლება დაიწყო და 2018 წლის ბოლოსათვის 1,471,347,579 ლარამდე შემცირდა (ნახევარ მილიარდ ლარზე მეტით შემცირდა მაჩვენებელი).

- არასაბანკო სადეპოზიტო დაწესებულებების რაოდენობა შემცირდა. 2012 წელს ბაზარზე ოპერირებდა 18 არასაბანკო სადეპოზიტო დაწესებულება, რომელთა რაოდენობა 2019 წლის თებერვლის მდგომარეობით 2 ერთეულამდე შემცირდა.

- არასაბანკო სადეპოზიტო დაწესებულებების საკრედიტო კავშირების აქტივებისა და პასივების დინამიკა მკვეთრად შემცირდა 2018 წელს 2012 წელთან შედარებით მაჩვენებელი 6,364,020 ლარიდან 2,387,457 ლარამდე შემცირდა (3,976,563 ლარით შემცირდა). აღსანიშნავია, რომ 2016 წლის ბოლომდე აღნიშნული სექტორიც მზარდ ხასიათს ატარებდა აღნიშნულ პერიოდში მაჩვენებელი 9,468,370 ლარამდე გაიზარდა.[4]

- საინტერესოა ბოლო დროს ლარის მკვეთრად გაუფასურების საკითხისა და ეროვნული ბანკის მიერ ფულად საკრედიტო პოლიტიკის ფარგლებში განხორციელებული ღონისძიებების მიმოხილვა. კერძოდ, უნდა აღინიშნოს, რომ ივლისის თვის მეორე ნახევარში ლარი მკვეთრად გაუფასურდა. 2019 წლის 18 ივლისს ლარის კურსი დოლართან მიმართებაში შეადგენდა 1$=2.87ლარი. ამავე დღეს ეროვნულმა ბანკმა გასცა რეფინანსირების სესხი 7 დღის ვადით (25 ივლისამდე) 1,500,000,000 ლარის ოდენობით (უნდ აღინიშნოს, რომ მანამდე 4 ივლისს ეროვნულმა ბანკმა 340,000,000 ლარით გაზარდა გაცემული რეფინანსირების სესხის მოცულობა და გასცა 1,190,000,000 ლარი). 2019 წლის 25 ივლისს - 1$=2.90 ლარს (როგორც ვხედავთ ლარი გაუფასურდა), ეროვნულმა ბანკმა ისევ 7 დღის ვადით გასცა რეფინანსირების სესხი 1,450,000,000 ლარის ოდენობით. 2019 წლის 1 აგვისტო - 1$=2.97 ლარს (ლარი მკვეთრად გაუფასურდა). მიუხედავად ამისა ეროვნული ბანკი გასცემს რეფინანსირების სესხს 7 დღის ვადით 1,450,000,000 ლარის ოდენობით. მეორეს მხრივ ეროვნული ბანკი სავალუტო აუქციონზე კურსის გამყარების მიზნით ყიდის 32,800,000 დოლარს რასაც მოჰყვა კურსის გამყარება (ჩვენი მოსაზრებით დროებითად) და 5 აგვისტოს 1$=2.89 ლარს გაუტოლდა.[5]

ზემოაღნიშნულიდან გამომდინარე შეიძლება ითქვას, რომ (როგორც ცნობილია ეროვნული ბანკი წარმოადგენს უკანასკნელი იმედის კრედიტორს იგი რეფინანსირების სესხს გასცემს კერძო ბანკებისათვის რათა გადაარჩინოს ისისნი კრიზისს/გაკოტრებას): 1. ეროვნული ბანკი ეკონომიკაში, დამატებით ბრუნვაში უშვებს 1.5 მილიარდამდე ლარს რითაც ზრდის ფულის მასას ეკონომიკაში. ფულის მასის ზრდა კი (თუ იგი ეკონომიკის ზრდის პროპორციულად არ ხდება) პირდაპირ კავშირშია ვალუტის გაუფასურებასთან. უფრო მეტიც, მიუხედავად ლარის დევალვაციის მაღალი მაჩვენებლისა, ეროვნული ბანკი ბრუნვაში ტოვებს 1.5 მილიარდამდე ლარს (სამჯერ აბრუნებს რეფინანსირების სესხის სახით უკან ეკონომიკაში). დასაზუსტებელია რა რისკებისგან ააცილა ეროვნულმა ბანკმა მსგავსი ქმედებით საბანკო სექტორი (რა რისკების საპირწონედ მოხდა ვალუტის მკვეთრი გაუფასურება). 2. 2019 წლის 1 აგვისტოს ეროვნული ბანკი ერთის მხრივ სავალუტო აუქციონზე ყიდის 32.8 მლნ. დოლარს და მეორეს მხრივ რეფინანსირების სესხის სახით გასცემს (ბრუნვაში ტოვებს) 1.5 მილიარდამდე ლარს. აღნიშნული ცალსახად გვაჩვენებს თუ რამხელა რისკის ქვეშ აყენებს ქვეყანას ფულად-საკრედიტო პოლიტიკის არსებობა და რამხელა ძალისხმევაა საჭირო ეროვნული ვალუტის მდგრადობის შენარჩუნებისათვის [შეიძლება ითქვას, რომ გაცემული რეფინანსირების სესხი და ვალუტის კურსი თანხვედრილ ურთიერთკავშირშია]. 3. ფაქტია, რომ 32.8 მლნ. დოლარის სავალუტო აუქციონზე გაყიდვის შედეგად ვალუტის კურსი გამყარდა (როგორც აღვნიშნეთ, ჩვენი აზრით ეს დროებითი მოვლენაა რადგან კურსის გაუფასურებას არ მოჰყვა შესაბამისი ღონისძიებების/რეფორმების გატარება ეკონომიკის გაჯანსაღების მიმართულებით) და 1$-ის ოფიციალური გაცვლითი კურსი ლართან მიმართებაში 2.97 დან 3 აგვისტოს 2.89-მდე გამყარდა (თუმცა 7 აგვისტოს მდგომარეობით უკვე 1$=2.93) [5]. შესაბამისად, ცხადია თუ რამხელა დადებით ეფექტს გამოიწვევს რეფინანსირების სესხის სულ მცირე განახევრება (ანუ გაცემული 1,450,000,000 ლარის ნახევარის ბრუნვიდან ამოღება). ვალუტის კურსი მკვეთრად გამყარდება ხანგრძლივი ვადით (ფულის მასის შემცირება და შემცირებული დონის შენარჩუნება გამოიწვევს ლარის გამყარებას ხანგრძლივვადიან პერიოდში). სპეციალისტების ნაწილი მიიჩნევს, რომ ეროვნული ვალუტის უცაბედად მკვეთრი გამყარება უარყოფითად იმოქმედებს ეკონომიკაზე (მოკლევადიან პერიოდში მაინც), მაგრამ ჩვენი აზრით კრიტიკულად მნიშვნელოვანია/აუცილებელია ლარის გრძელვადიანი პერიოდით გამყარება რათა მოხდეს ფინანსური/სავალუტო რისკების შემცირება და შესაძლებელი გახდეს ეკონომიკური/ბიზნეს საქმიანობის გრძელვადიან პერიოდზე მშვიდად დაგეგმვა. ეს მიღწევადია, თუ სულ მცირე, მოხდება ბრუნვიდან ლარის მასის ეტაპობრივად ამოღება (ლარის კურსის ეტაპობრივი გამყარება).

ასევე, როგორც უკვე აღვნიშნეთ დასაზუსტებელია, ეროვნული ვალუტის პერმანენტული გაუფასურების ფონზე, რატომ ტოვებს ეროვნული ბანკი მიმოქცევაში, (რეფინანსირების სესხის საშუალებით გაცემულ) მილიარდ ნახევარ ლარამდე დამატებითი მოცულობის თანხას ბრუნვაში.

ოპონენტებმა შეიძლება თქვან, რომ ფულადი აგრეგატების ზრდა (რომლის ნაწილიც არის რეფინანსირების სესხის მოცულობა) ასახავს მხოლოდ ფულზე მოთხოვნას. ფულზე მოთხოვნა კი ცვლადია. ფულადი აგრეგატების ცვლილება არ ასახავს ეკონომიკისთვის ფულის საკმარისზე მეტ ან საკმარისზე ნაკლებ მიწოდებას. მას შემდეგ, რაც ინფლაციის თარგეთირებაზე გადავიდა ქვეყანა ეროვნული ბანკი საოპერაციო სამიზნედ იყენებს საპროცენტო განაკვეთს. ფულის მასის ცვლილება გეუბნება რამდენით გაიზარდა ან შემცირდა ფულზე მოთხოვნა. ფულის რა მასა გაიშვას ბრუნვაში წყვეტს ეკონომიკა და არა ცენტრალური ბანკი. ამიტომ რეფინანსირების სესხების მოცულობის ზრდა არ იწვევს ინფლაციას და ლარის გაუფასურებას.

ოპონენტების საპირწონედ შეიძლება ითქვას, რომ:

- დღეს არსებული სისტემა, როგორ ობიექტურადაც არ უნდა იყოს მოწყობილი იგი, საშუალებას იძლევა მიმოქცევაში გაშვებული იქნას იმაზე მეტი მოცულობის ლარის ბანკნოტები, ვიდრე ეკონომიკურად გამართლებულია. როგორც უკვე აღვნიშნეთ, გაუგებარია, იმ ფონზე როცა ლარის გაცვლითი კურსი დოლართან მიმართებაში თითქმის 3-მდე (1$=2.97ლარს 1 აგვისტოს მონაცემით) ავიდა, რატომ ტოვებს ეროვნული ბანკი მიმოქცევაში 1.5 მილიარდამდე ლარს რეფინანსირების სესხის სახით მიმოქცევაში და პარალელურ რეჟიმში რატომ ყიდის 32.8 მლნ დოლარს სავალუტო ბაზარზე ლარის კურსის გამყარების მიზნით. დასაზუსტებელია რა ეკონომიკურმა მაჩვენებლებმა განაპირობა მსგავსი ოპერაციების განხორციელების აუცილებლობა.

- ლარი 2012 წლიდან თითქმის 200% პროცენტით (1.7-ჯერ, 1.65-დან 2.75-მდე) გაუფასურდა, მაგრამ გვიმტკიცებენ რომ ინფლაციის თვალსაზრისით ყველაფერი წესრიგშია (ამბობენ, რომ მიზნობრივი ფარგლებში მოძრაობს მაჩვენებელი). აღნიშნული ცალსახად მიგვანიშნებს, რომ საქმე გვაქვს მანიპულაციებთან - მაჩვენებლების არასწორად დაანგარიშებასა და გამოყენებასთან.

- ჩვენი აზრით საკითხი უფრო მარტივად დგას ვიდრე ინფლაციის თარგეთირების მექანიზმებია. საკითხი, საერთო ჯამში, მოთხოვნა-მიწოდების კანონამდე დადის - იზრდება ფულის მასა მცირდება მოთხოვნა და შესაბამისად, უფასურდება ლარი. მცირდება ფულის მასა იზრდება მოთხოვნა და შესაბამისად, მყარდება ლარი. ის, რომ ინფლაციის თარგეთირების მექანიზმით ხელს ვუწყობთ სისტემის მდგრადობას და ეკონომიკის წინსვლას უბრალოდ ილუზიაა, საქართველოს პირობებში, ჩვენი აზრით.

- ასევე, დასაზუსტებელია, უცხოური ვალუტის საგადამხდელო საშუალებად აღიარებისა/შემოღებისა და ლარის გაუქმების შემთხვევაში, იქნებოდა თუ არა მიმოქცევაში (საქართველოს ეკონომიკაში) ფულის ის რაოდენობა, რაც დღეს ლარის პირობებში ბრუნავს ქვეყანაში (იგულისხმება ლარის მოცულობის შესაბამისი უცხოური ვალუტა). ჩვენი აზრით, პასუხი ცალსახაა, რა თქმა უნდა მიმოქცევაში იქნებოდა უფრო მცირე მოცულობის ვალუტა ვიდრე დღეს გვაქ მიმოქცევაში ლარის სახით. ფაქტია, რომ დღეს საჭიროზე მეტი ლარის მასაა გაშვებული მიმოქცევაში. აღნიშნულზე ვალუტის პერმანენტულ რეჟიმში გაუფასურება, შეიძლება ითქვას ინფლაცია, მიუთითებს. უცხოური ვალუტის საგადამხდელო ვალუტად შემოღებისა და ლარის გაუქმების შემთხვევაში საჭიროზე მეტი ფულის მასა უბრალოდ ვერ იქნება მიმოქცევაში/ეკონომიკაში, იმიტომ, რომ სახელმწიფოს დამატებითი ბანკნოტების ემისიის უფლება არ ექნება (ბრუნვაში იქნება მხოლოდ ეკონომიკის ზომის, მისი ზრდის შესაბამისი ვალუტა).

ამასთან, ოპონენტების ზემოთ მოყვანილი მოსაზრების საპირწონედ, გვინდა შემდეგი მაგალითი მოვიყვანოთ: ოპონენტების მოყვანილ ზემოთ აღნიშნულ მოსაზრებას ემხრობა ეროვნული ბანკიც, რაც ეროვნული ბანკის მიერ (2019 წლის 30 აგვისტოს) გავრცელებული განცხადებითაც დასტურდება:

„კიდევ ერთხელ განვმარტავთ, რომ საქართველოში, ისევე, როგორც განვითარებული მონეტარული პოლიტიკის მქონე ყველა სხვა ქვეყანაში, ფულის მიწოდება ხდება ავტომატურად ფულზე მოთხოვნის მიხედვით. ვინაიდან ეკონომიკის ზრდასთან ერთად დროთა განმავლობაში ფულზე მოთხოვნაც შესაბამისად იზრდება, ფულის აგრეგატების ზრდაც მხოლოდ ფულზე მოთხოვნის ზრდას, და არა ეკონომიკისთვის ფულის ჭარბ მიწოდებას ასახავს. ინფლაციის თარგეთირების რეჟიმში ყველა ცენტრალური ბანკი (მათ შორის სებ-იც), ოპერაციულ მიზნად იყენებს საპროცენტო განაკვეთს. სწორედ საპროცენტო განაკვეთის, და არა ფულადი აგრეგატების, ცვლილება აწვდის ბაზარს ინფორმაციას იმის შესახებ, გამკაცრდა, შერბილდა თუ უცვლელი დარჩა მონეტარული პოლიტიკა. რაც შეეხება სახელდობრ ფულადი აგრეგატების ცვლილებას, ის მხოლოდ ფულზე მოთხოვნის ზრდასა ან შემცირებაზე მიუთითებს. შესაბამისად, მოსაზრებები, თითქოს ფულადი აგრეგატების ზრდა იწვევს ინფლაციას და/ან ლარის გაუფასურებას, მცდარია.“ [22]

აღნიშნული განცხადების შემდეგ, სექტემბრის თვეში ეროვნული ბანკი ზრდის რეფინანსირების სესხის მოცულობას და 2019 წლის 5 სექტემბერს, ბაზარზე უშვებს 950,000,000 ლარით მეტს, ჯამში 1,660,000,000 ლარს (რეფინანსირების სესხი 710,000,000 ლარამდე იყო შემცირებული 29 სექტემბრის მდგომარეობით). შემდგომ კი მთელი სექტემბრის განმავლობაში ზრდის რეფინანსირების სესხის მოცულობას. 2019 წლის 26 სექტემბერს გაცემული რეფინანსირების სესხის მოცულობა უკვე 1,970,000,000 ლარს უტოლდება. [4] საინტერესოა ის ფაქტი, რომ იმავე პერიოდში ქვეყანაში წარმოიშვება ინფლაციის მოთოკვის აუცილებლობა და ეროვნული ბანკი 1%-ით აძვირებს რეფინანსირების სესხის განაკვეთის მოცულობას. ჯამში სესხის მომსახურების განაკვეთი 7.5%-ით განისაზღვრება[2]. ანუ უკვე ლარის გაუფასურების კი არა ინფლაციის პრობლემა დადგა ქვეყანაში დიდი მოცულობით ფულის მასის დამატებით მიმოქცევაში გაშვების შედეგად.

მიუხედავად ზემოაღნიშნულისა ეროვნულმა ბანკმა, შემდეგ, ოქტომბრის თვეშიც განაგრძო რეფინანსირების სესხის მოცულობის ზრდა და 2019 წლის 3 ოქტომბერს სესხის მოცულობამ 2,050,000,000 ლარ მიაღწია. 2019 წლის 24 ოქტომბრის მონაცემებით რეფინანსირების სესხის მოცულობამ 2,350,000,000 ლარს მიაღწია. [4] აღსანიშნავია, რომ ოქტომბრის თვეში კვლავ დადგა ინფლაციის მოთოკვის აუცილებლობა ქვეყანაში და ეროვნულმა ბანკმა რეფინანსირების სესხის განაკვეთი 1%-ით გაზარდა. ჯამში რეფინანსირების სესხის მომსახურების განაკვეთმა 8.5% შეადგინა. აღნიშნული გადაწყვეტილებით 102,700 მომხმარებელს კიდევ გაუძვირდა სესხი. [31]

რეფინანსირების სესხის განაკვეთის ზრდის შესახებ გადაწყვეტილება 2019 წლის 23 ოქტომბერს იქნა მიღებული. 24 ოქტომბერს კი ეროვნულმა ბანკმა რეფინანსირების სესხის მოცულობა ისევ გაზარდა და მიმოქცევაში გაუშვა/მიმოქცევიდან არ ამოიღო 2,350,000,000 ლარი. [31, 4]

ზემოთ აღნიშნული მკაფიოდ მიუთითებს, თუ რამდენად ფრაგმენტულ, არაარგუმენტირებულ და არაეფექტიან ფულად-საკრედიტო პოლიტიკას ახორციელებს ქვეყნის ეროვნული ბანკი. ასევე, მკაფიოდ ჩანს, თუ რამხელა გავლენას ახდენს ქვეყნის ეროვნული ვალუტის მდგრადობაზე, მიმოქცევაში არსებული/გაშვებული ფულის მასის (რომლის ნაწილიც რეფინანსირების სესხის მოცულობაც არის) მოცულობა. აღნიშნული კიდევ ერთხელ მიგვანიშნებს, რომ ქვეყანაში უნდა შეიქმნას ისეთი სისტემები, რომელიც იქნება „თვითკმარი“ და არ იქნება დამოკიდებული სახელმწიფო ინსტიტუტის (ინსტიტუტების) მუშაობის ხარისხზე.

და ა.შ.

როგორც ზემოაღნიშნული მაჩვენებლებიდან ჩანს, რეგულაციების გამკაცრებამ (მათ შორის ეროვნული ბანკის რეგულირების მიკროსაფინანსო ორგანიზაციებზე გავრცელებამ, საწესდებო კაპიტალის 1 მლნ ლარამდე გაზრდამ, მოგების 100% მდე შემცირებამ და ა.შ.) სწრაფი სესხების გამცემი მცირე და საშუალო კომპანიების (მიკროსაფინანსო ორგანიზაციების) საკმაო რაოდენობა განდევნა ბაზრიდან და სექტორი მსხვილი კომპანიების/ბანკების გამგებლობის სფეროში მოაქცია (გამკაცრებული რეგულაციების ფარგლებში მხოლოდ მსხვილი ბანკებისათვის გახდა მომგებიანი სწრაფი სესხების გაცემა. აღნიშნულზე ზემოთ მოყვანილი ტენდენციაც მიუთითებს - აქტივებისა და პასივების წლიური რაოდენობა მხოლოდ საბანკო სექტორშია გაზრდილი ბოლო წლებში [4]). ასევე, გართულდა/გამკაცრდა სესხის აღების (განსაკუთრებით სამომხმარებლო სესხის მიღების) შესაძლებლობები რაც ბანკების საქმიანობისათვის სასიცოცხლოდ მნიშვნელოვანი ფაქტორია და ჩვენი ქვეყნის ზომის ეკონომიკის განვითარებაზე პირდაპირპროპორციული გავლენა აქვს. (აღნიშნულზე მიუთითებს კომპანია „ტექნო ბუმის“ შემუშავებული სქემა, რომლის მიხედვითაც მომხმარებლებს საშუალება ექნებათ პროდუქცია განვადებით ბანკის გარეშე შეიძინოს. კომპანიის წარმომადგენლების თქმით, რეგულაციების ამოქმედების შემდეგ, 2019 წლის იანვარში წინა წლის შესაბამის პერიოდთან შედარებით გაყიდვები 50%-ით არის შემცირებული. [7] ასევე, მენაშენეთა ასოციაციის ხელმძღვანელის შეფასება, რომლის მიხედვითაც სექტორში საბანკო/საკრედიტო რეგულაციების ამოქმედების შემდეგ გაყიდვების რაოდენობა 30-40%-ით არის შემცირებული, [8] ეროვნული ბანკის პრეზიდენტის განცხადება: „მომენტალური განვადება 56%-ითაა შემცირებული... გაზრდილია მოთხოვნა ბიზნეს სესხებზე“ [9] და ა.შ.).

ყოველივე ზემოაღნიშნული მნიშვნელოვნად ზღუდავს კონკურენციას ბაზარზე, ზრდის კონცენტრაციის ხარისხს და კომპანიებს შორის ბაზარზე გადარჩენისათვის ბრძოლაში კარტელური თუ სხვადასხვა კონკურენციის დამრღვევ ქმედებად მიჩნეულ გადაწყვეტილებების მიღების ალბათობას. აფერხებს როგორც საფინანსო, ისე ეკონომიკის სხვადასხვა დარგების განვითარებას, რადგან განვითარებული საბანკო სფერო (ბაზარზე მიმზიდველი გარემო, რომელიც უფრო მეტი კომპანიის შემოსვლას იწვევს ბაზარზე და ქმნის უფრო მეტი ფინანსური რესურსის მოზიდვის სტიმულს, ამცირებს რისკებს და შესაბამისად საპროცენტო განაკვეთს ბაზარზე) ეკონომიკის სხვადასხვა დარგების სწრაფი განვითარების საწინდარია (რაც თავის მხრივ ამათუიმ დარგის სწრაფი განვითარების ხელშემწყობია) და პირიქით.

რას გამოიწვევს ეროვნულ ვალუტაზე უარის თქმა და ყველა ვალუტის თავისუფალ საგადამხდელო საშუალებად დაშვება ქვეყანაში (საგადამხდელო საშუალებად, საბიუჯეტო და საგადასახადო ანგარიშსწორებისათვის დოლარის ან ევროს ან ორივეს ერთად შემოღება, ხოლო კერძო პირებს შორის ხელშეკრულების ნებისმიერ/მათთვის სასურველ ვალუტაში გაფორმების შესაძლებლობა/დაკანონება):

- გაქრება დევალვაციისა და ინფლაციის პრობლემა. ის შემოიფარგლება მხოლოდ მიმოქცევაში დაშვებული ვალუტის (მაგ. დოლარის) საერთაშორისო კურსის შესაბამისად.

- ქვეყანაში არსებული ვალუტა შეიძენს დაგროვებისა და გრძელვადიანი ბიზნეს გეგმებზე გათვლის ფუნქციას, რაც დამატებით სტიმულებს გააჩენს ინვესტიციების განხორციელებისა და ეკონომიკის ზრდის მიმართულებით.

- გაქრება ფინანსური/სავალუტო რისკები ინვესტორისათვის, რაც ერთ-ერთი მნიშვნელოვანი შემაფერხებელი გარემოებაა ინვესტირებისათვის. შესაბამისად გაიზრდება ქვეყანაში ინვესტიციების განხორციელების სტიმული.

- ქვეყანას, ეროვნულ ბანკს, აღარ ექნება ფულის ემისიის (ფულის მოჭრის/გამოშვების) საშუალება/უფლებამოსილება. შესაბამისად, გაქრება ეკონომიკური სიდუხჭირის პერიოდში დამატებითი ბანკნოტების/ფულის მოჭრის შესაძლებლობა. აღნიშნული, შექმნის სტიმულს იმისა, რომ სახელმწიფომ გაატაროს უფრო ეფექტიანი ეკონომიკური პოლიტიკა, რათა ქვეყანაში შემოვიდეს დამატებითი ფინანსური რესურსი (იბრუნოს ფულის საკმარისმა რაოდენობამ), რაც თავის მხრივ, დადებითად აისახება ქვეყნის სოციალურ-ეკონომიკურ მდგომაროებაზე ქვეყანაში.

- ეროვნულ ბანკს აღარ ექნება ფულად-საკრედიტო პოლიტიკის გატარების უფლებამოსილება, რაც თავის მხრივ გამორიცხავს აღნიშული მიმართულებით შეცდომების დაშვებისა და კორუფციული გარიგებების ალბათობას (აღარ იქნება სახელწმიფო ორგანოების არასწორი ქმედებების გამო დევალვაციისა და ინფლაციის შიში). სისტემა გახდება მდგრადი.

- აზრს დაკარგავს და აღარ განხორციელდება ეროვნული ბანკისგან კომერციული ბანკების მიერ ე. წ. „რეფინანსირების სესხის“ მანკიერი პრაქტიკა.

შესაბამისად, ბანკები მოექცევიან უფრო მეტად კონკურენტულ პირობებში, როგორც ერთმანეთთან, ისე შედარებით მცირე საფინანსო ორგანიზაციებთან. ბანკების დაფინანსების ერთ-ერთი წყარო აღარ იქნება სახელმწიფო სახსრები. ისინი იძულებული გახდებიან თანხები მოიძიონ მხოლოდ საერთაშორისო ბაზრებიდან და მომხმარებლისაგან. აღნიშნული კიდევ უფრო გაამძაფრებს კონკურენციას ფინანსურ ბაზარზე, აწევს ბანკების მომსახურების ხარისხს, გააიაფებს კრედიტის პროცენტს, სისტემას გახდის უფრო მდგრადს, რადგან ბაზარზე ადგილს უფრო მოხერხებული, მოქნილი და ეფექტიანი კომპანიები დაიკავებენ, რომელთაც ძალუძს სახელმწიფო დახმარების გარეშე ოპერირება. ასევე, სისტემა გახდება სახელმწიფოსგან დამოუკიდებელი, რაც შეამცირებს სახელმწიფოს მხრიდან ფინანსურ ინსტიტუტებზე წნეხის ალბათობას/შესაძლებლობას. შესაბამისად, გაიზრდება სისტემის მდგრადობა ეფექტიანობა და კონკურენტუნარიანობა.

- სახელმწიფოს გაუჩნდება სტიმული, (გამომდინარე იქიდან, რომ სახელმწიფოს გაუქრება ფულად-საკრედიტო პოლიტიკის წარმართვის და ფულის ემისიის საშუალება) რომ შექმნას მიმზიდველი გარემო საფინანსო/საბანკო სფეროში (მისი ერთადერთი ბერკეტი სისტემის მდგრადობისთვის ზრუნვისა მხოლოდ ბაზარზე მიმზიდველი გარემოს შექმნაღა რჩება. რაც შეიძლება მეტი ძლიერი კომპანია რომ ოპერირებდეს ბაზარზე). იზრუნოს არა რეგულაციების შემოღებაზე, არამედ ბაზარზე მიმზიდველი პირობების დანერგვაზე/შექმნაზე.

- მინიმუმადე დავა სახელწიფოს მიერ, ეროვნული ბანკისა და რეგულაციების შემოღების საშუალებით, საბანკო სექტორზე წნეხის შესაძლებლობა. ეს, თავის მხრივ, მინიმუმადე დაიყვანს ფინანსური ინსტიტუტების სახელმწიფო კორუფციული ინტერესების განმახორციელებელ მექანიზმად გამოყენების შესაძლებლობას (მკვეთრად შეამცირებს, კერძო ფინანსური ინსტიტუტებსა და სახელმწიფოს შორის კორუფციული გარიგებების ალბათობას). გაზრდის საბანკო სექტორის დამოუკიდებლობის ხარისხს და სისტემა გახდება უფრო მდგრადი.

და ა.შ.

შეჯამების სახით, შეიძლება ითქვას, რომ ეროვნულ ვალუტაზე უარის თქმის შედეგად ეროვნულ ბანკს არ ექნება ფულის ემისიისა (ფულის მოჭრის) და ფულად-საკრედიტო პოლიტიკის განხორციელების საშუალება. შესაბამისად, მთავრობას ეკონომიკის განვითარების მეტი სტიმული გაუჩნდება, რათა შესაბამისი მოცულობის უცხოურმა ვალუტამ (დოლარმა) იბრუნოს ქვეყანაში. გაქრება უცხოური ინვესტიციისათვის სავალუტო რყევებით გამოწვეული ფინანსური რისკი მთლიანად. ეს შექმნის სტიმულებს რომ განვითარდეს ეკონომიკა და შესაბამისად, გაიზარდოს როგორც ქვეყნის კონკურენტუნარიანობა გლობალურად ისე კონკურენცია ქვეყნის შიდა ბაზარზე. ბანკები იძულებული იქნებიან გახდნენ უფრო კონკურენტუნარიანი და მოიზიდონ საერთაშორისო სახსრები. გაზარდონ სერვისის ხარისხი რომ მეტი კლიენტი და შესაბამისად მეტი სახსრები მოიზიდონ. ეს აამაღლებს კონკურენციას შრომის ბაზარზეც, გაიზრდება მოთხოვნა კვალიფიციურ კადრებზე და არა ოპერატორებზე და ა.შ. (წავა ჯაჭვური რეაქცია რომელიც დადებითად შეეხება ეკონომიკის სხვადასხვა დარგს).

ოპონენტები იტყვიან, რომ ესა თუ ის უწყება თუ არაეფექტიანია არ ნიშნავს რომ უწყება არ გვჭირდება. უწყების მმართველ ჯგუფში სწორად უნდა მოხდეს კადრების შერჩევა, რომ ორგანიზაცია გახდეს ეფექტიანი (როგორც უკვე აღვნიშნეთ ზოგი სახელმწიფოებრიობასთანაც აიგივებს ეროვნული ვალუტის არსებობას).

ოპონენტების საპირწონედ შეიძლება ითქვას, რომ ჩვენ არ გვაქვს ფუფუნება გვქონდეს ეროვნული ვალუტა. გარდა იმისა, რომ ეს კვალიფიციური და პატრიოტი ადამიანების სისტემის სათავეში ყოფნას მოითხოვს (რის ალბათობაც გამოცდილებიდან ჩანს რომ მცირეა); ჩვენი მოცულობისა და განვითარების დონის ეკონომიკისთვის უფრო მეტ ეკონომიკურ რისკებთან არის დაკავშირებული ვიდრე რისკების თავიდან აცილებასთან [რიგ შემთხვევებში მთელი ქვეყნის ეკონომიკური გუნდის ძალისხმევა სწორედ ლარის კურსის შენარჩუნებასა და დასტაბილურებაზეა მიმართული. ამისთვის იხარჯება დიდი რაოდენობით ფინანსური (მათ შორის სარეზერვო ფონდის რესურსი), ადამიანური და ტექნიკური რესურსი, რაც შეიძლება ეკონომიკის სხვადასხვა დარგების განვითარებას მოხმარებოდა]. მთავარი არის ის რომ ფინანსური სექტორის გამართულობა პირდაპირპროპორციულად აისახება ეკონომიკის სხვადასხვა დარგების განვითარების ხარისხზე/ტემპზე. შესაბამისად, უაღრესად დიდი მნიშვნელობა აქვს ბაზარზე კონკურენციის ხარისხს და განვითარების სწორ სტიმულებს.

ამასთან, გვინდა განვიხილოთ ოპონენტების ზოგიერთი მოსაზრება/არგუმენტი ზემოაღნიშნულ მიდგომასთან დაკავშირებით:

- ყველა ვალუტის საგადამხდელო საშუალებად დაშვების შემთხვევაში გართულდება ბიუჯეტის დაგეგმვა და საგადასახადო შემოსავლების ადმინისტრირება

- გვინდა აღვნიშნოთ, რომ შემოთავაზებული მოდელის პრაქტიკაში დანერგვის შემთხვევაში საბიუჯეტო და საგადასახადო კუთხით ადმინისტრირებისათვის განისაზღვრება ერთი ვალუტა (მაგ. დოლარი). ანუ ბიუჯეტის დაგეგმვა და გადასახადების გადახდა მოხდება ერთ ვალუტაში, რაც მკვეთრად გააიოლებს ადმინისტრირების პროცესს.

- ასევე, ადმინისტრირების პროცესის უფრო მეტად გამარტივებისთვის შესაძლებელია დაიწეროს შესაბამისი პროგრამა, რომლის საშუალებითაც მოხდება ბიუჯეტში ჩარიცხული გადასახადის/თანხის ავტომატური კონვერტაცია (არსებული კურსით) საბიუჯეტო ანგარიშსწორებისთვის დადგენილ ვალუტაში (მაგ. დოლარში).

- ლარის დოლარით ჩანაცვლების შეთხვევაში, როგორ უნდა მოხდეს საჭირო რაოდენობის დოლარებით/უცხოური ვალუტით ეკონომიკის მომარაგება (სახელწიფომ რა გზებით უნდა მოახერხოს საჭირო რაოდენობის უცხოური ვალუტის მოზიდვა).

- პასუხი მარტივია, ეკონომიკიდან (მისი ბრუნვიდან შემოსული გადასახადებით). ერთ შემთხვევაში თუ საგადამხდელო საშუალება არის ლარი მეორე შემთხვევაში იქნება უცხოური ვალუტა.

- ასევე, შესაძლებელია ამ არგუმენტს საპასუხო კითხვით ვუპასუხოთ. როგორ ვამარაგებთ ეკონომიკას დღეს ეროვნული ვალუტით? ანუ წესით ბრუნვაში ვუშვებთ ლარის იმ რაოდენობას რა რაოდენობაზეც არის მოთხოვნა ეკონომიკის ზომის (მისი ზრდის ტემპის) გათვალისწინებით. თუ საჭიროზე მეტი რაოდენობის ლარს (ეკონომიკის ზომის შესაბამისზე, მისი ზრდის ტემპზე მეტ რაოდენობას) ვუშვებთ ბრუნვაში ვიწვევთ დევალვაციას/ინფლაციას. ეკონომიკის ზომის შესაბამისი უცხოური ვალუტა კი ისედაც ბრუნავს ეკონომიკაში. უბრალოდ ჩვენ მას ვახურდავებთ ლარში რადგან აკრძალული გვაქ უცხოური ვალუტით ანგარიშსწორება.

ანუ,

ფულადი ერთეული მათ შორის ეროვნული ვალუტა მიბმულია ეკონომიკაზე. თუ ეკონომიკის ზომის შესაბამისი რაოდენობის ფული არ არის მიმოქცევაში იწყება დევალვაცია/ინფლაცია ან დეფლაცია. ანუ ფულის მობილიზება უნდა მოხდეს გაზრდილი ეკონომიკის შედეგად რაც დიდი მოცულობის ეკონომიკა გექნება მით უფრო მეტი ფული იბრუნებს ქვეყანაში და შესაბამისად უფრო მეტი ფულის მობილიზების საშუალება იქნება. ეროვნული ვალუტის შემთხვევაშიც ანალოგიურია. ფულის ემისიის უფლება, უბრალოდ, სახელმწიფოს აძლევს თავისზე მორგებული და ზოგადად საზიანო პოლიტიკის განხორციელების საშუალებას; მათ შორის უფლებას, რომ მიმოქცევაში გაუშვას საჭიროზე მეტი (ეკონომიკის ზომისთვის შესაბამისზე მეტი) ფულადი ბანკნოტები რაც იწვევს დევალვაციას და საბოლოო ჯამში ინფლაციას.

- საქართველოს ეკონომიკა არის იმპორტზე დამოკიდებული. გვაქვს უარყოფითი სავაჭრო ბალანსი. ეროვნულო ვალუტის არ არსებობის შემთხვევაში როგორ მოხდება ქვეყნის საჭირო რაოდენობის ვალუტით მომარაგება.

- რას ვაკეთებთ დღეს რით ვაბალანსებთ უარყოფითი სავაჭრო ბალანსით გამოწვეულ ვალუტის უკმარისობას? 1. ეს არის ჩვენი ემიგრანტების მიერ გადმორიცხული თანხები რომელიც უცხოურ ვალუტაშია და ვცვლით ლარში. 2. ეს არის საგარეო ვალი/სესხი რომელსაც ყოველწლიურად ვიღებთ და ესეც უცხოურ ვალუტაშია და მისი გადაცვლაც ლარში გვიწევს 3. ვასხვისებთ, პრივატიზებას ვუკეთებთ სახელმწიფო ქონებას, რომელიც შესაძლებელია განვახორციელოთ უცხოურ ვალუტაში 4. ვიღებთ საშინაო ვალს ლარში ეროვნული ბანკისგან, რასაც საბოლოო ჯამში მივყავართ ლარის დევალვაციასა და ინფლაციამდე.

შესაბამისად, როგორც ვხედავთ, პირველ სამ შემთხვევაში უცხოური ვალუტა შემოდის ქვეყანაში რაც წამოყენებულ არგუმენტს აბათილებს. რაც შეეხება საშინაო ვალს, აღნიშნული ფუფუნება გაუქრება ხელისუფალს, რაც თავიდან აგვარიდებს იმ რისკებს რაც იწვევს ეროვნული ვალუტის გაუფასურებასა და ინფლაციას. როგორც ზემოთ აღვნიშნეთ სახელმწიფო იძულებული იქნება გაატაროს უფრო ეფექტიანი ეკონომიკური პოლიტიკა რომ გაიზარდოს ეკონომიკა, ქვეყანაში შემოვიდეს მეტი ფინანსური რესურსი (იბრუნოს ვალუტის საკმარისმა რაოდენობამ).

- მზარდ ეკონომიკაში სწრაფად იზრდება უცხოური ინვესტიციების მოცულობა/რაოდენობა. რაც უზრუნველყოფს ეკონომიკის დამატებითი ვალუტით მომარაგებას [(აბალანსებს ვალუტაზე გაზრდილ მოთხოვნას. ასევე უარყოფითი სავაჭრო ბალანსით გამოწვეულ უცხოური ვალუტის ნაკლებობას). შესაბამისად, ხელისუფალს გაუჩნდება მეტი სტიმული რათა იზრუნოს ეკონომიკური გარემოს სრულყოფაზე და ხელი შეუწყოს უცხოური ინვესტიციების შემოდინებას ქვეყანაში - ქვეყნის ეკონომიკა გახდეს სწრაფად მზარდი].

- როგორ აისახება ეროვნული ვალუტის უცხოური ვალუტით ჩანაცვლება სამამულო ნაწარმის კონკურენტუნარიანობაზე (კერძოდ, როცა პარტნიორი ქვეყნების ვალუტები დოლარის მიმართ გაუფასურდება, მაშინ როგორ იქნება ამის მიმართ ექსპორტ-იმპორტის რეაქცია; რა ბერკეტები ექნება ხელისუფლებას ქართული ნაწარმის კონკურენტუნარიანობის შესანარჩუნებლად. დღესდღეობით პარტნიორი ქვეყნების ვალუტების გაუფასურების მიმართ ეროვნული ეკონომიკის ადაპტაცია ხდება გაცვლითი კურსის ადექვატური რეაქციით, ანუ ლარის ნომინალური და რეალური გაცვლითი კურსების გაუფასურებით).

- აღნიშნული არგუმენტის/მოსაზრების საპირწონედ უნდა ითქვას, რომ, ჩვენი აზრით, ეს საკითხი ყველა ვალუტის თავისუფალ საგადამხდელო საშუალებად დაშვების შემთხვევაში კარგავს აქტუალობას. საჭირო აღარ იქნება ეროვნული ნაწარმის დასაცავად გაცვლითი კურსით მანიპულირება, რადგან მეწარმეს თავისი პროდუქცია შეუძლია გაყიდოს ნებისმიერ ვალუტაში (თუ თვლის, რომ მისი პროდუქტის გაყიდვა მომგებიანია პარტნიორი ქვეყნის ვალუტაში, გაყიდის პარტნიორი ქვეყნის ვალუტაში. მითუმეტეს თუ ექსპორტს ახორციელებს იმავე ქვეყანაში, რომლის მიმართაც უფასურდება ქვეყანაში მბრუნავი ვალუტის რეალური გაცვლითი კურსი).

- ამასთან, შეიძლება ითქვას, რომ გაცვლითი კურსით მანიპულირების მექანიზმი ჩვენი ტიპის/ზომის ეკონომიკისთვის ჩვენის აზრით არარელევანტურია (დღემდე რომელი ეროვნული პროდუქტი/ნაწარმი დავიცავით მსგავსი მანიპულირებით?). როგორიც იქნება დოლარის (ევროს ან საგადამხდელო საშუალებად აღიარებული სხვა ვალუტის) რეალურ და ნომინალურ გაცვლითი კურსი, ანალოგიური გაცვლითი კურსი ექნება საქართველოს (და არა მგონია დოლარზე ან ევროზე ან სხვა საგადამხდელო საშუალებად აღიარებულ ვალუტაზე უფრო უკეთესად შეძლოს ლარმა რეალური და ნომინალურ გაცვლით კურსებს შორის მანიპულირება). მოკლედ, რომ ვთქვათ დოლარი შეძლებს ლარზე უკეთესად გაცვლითი კურსით მანიპულირებას. აქ ოპონენტებმა შეიძლება თქვან რომ, ეს გაცვლითი კურსი იქნება ამერიკის ეკონომიკისთვის და არა ქართული ეკონომიკისთვის (რადგან ამერიკის რეალური და ნომინალური გაცვლითი კურსი უმეტესად განსხვავებული იქნება საქართველოსთვის საჭირო რეალურ გაცვლით კურსზე). ოპონენტების საპირწონედ შეიძლება ითქვას რომ. ეს არგუმენტი თეორიულია და საერთო ჯამში ეროვნული ვალუტის მდგრადობის შენარჩუნებას იმხელა ძალისხმევა და რესურსი ჭირდება, იმდენად ნეგატიურად მოქმედებს სავალუტო რისკი ქვეყნის ეკონომიკის განვითარების სტიმულზე, რომ აღნიშნულის საპირწონედ ეროვნული ვალუტის გაცვლითი კურსით მანიპულირების შეუძლებლობის მოყვანა არაეფექტიანია. იგი ვერ გადაწონის ეროვნული ვალუტის მიმოქცევიდან ამოღებით გამოწვეულ სიკეთეებს.

- ოპონენტების ნაწილი ფიქრობს, რომ ეროვნული ვალუტის გაუქმებასა და უცხოური ვალუტის საგადამხდელო საშუალებად შემოღებასთან დაკავშირებით კონსესუსი რომც იქნას მიღწეული, ამის უფლებას მაინც არ მისცემს ქვეყენას საერთაშორისო საზოგადოება ან უცხოური ვალუტის ემიტენტი ქვეყანა.

- რის უფლებას მისცემენ ქვეყანას, ეს საკითხი მხოლოდ მას შემდეგ ხდება აქტუალური, როცა მიიღებ გადაწყვეტილებას შემოიღო თუ არა უცხოური ვალუტა საგადამხდელო საშუალებად. ჯერ საკითხის ეფექტიანობა (ეკონომიკური მართებულება) უნდა შეფასდეს. ტექნიკურ დეტალებზე მსჯელობა მას შემდეგ უნდა გაიმართოს, როცა საკითხთან მიმართებაში დადებითი გადაწყვეტილება იქნება მიღებული.

- ნაშრომში, ქვემოთ, მოყვანილია სხვადასხვა ქვეყნის მაგალითი, სადაც უცხოური ქვეყნის ვალუტა შემოღებულია ეროვნული ვალუტად დე-ფაქტოც (ცალმხრივად) და შეთანხმების საფუძველზეც. შესაბამისად, პრეცენდენტები არსებობს და უფლების მიღების საკითხი არ უნდა იყოს დადებითი გადაწყვეტილების მიღების შემაფერხებელი გარემოება.

- ის, რომ ნებისმიერი ქვეყანა შესაძლებელია იყოს დოლარიზებული ცალმხრივად (შემოღებული იქნას უცხო ქვეყნის ვალუტა საგადამხდელო საშუალებად, ეროვნულ ვალუტად) აღნიშნული აქვს სტივ ჰანკესა[3] და კურტ შულერს[4] თავიანთ ნაშრომში „უსაფრთხო ვალუტა საქართველოსთვის“ - „...არგენტინა და სხვა ქვეყანა დოლარიზებული შეიძლება იყოს ყოველგვარი ფორმალური შეთანხმების გარეშეც“ მიუთითებენ ავტორები [1, გვ.38].

- ოპონენტების ნაწილი თვლის, რომ უცხოურ ვალუტაზე გადასვლა გამოიწვევს ფასების ზრდას.

- ოპონენტების საპირწონედ შეიძლება ითქვას, რომ ბოლო წლების მანძილზე, როგორც ზემოთ აღვნიშნეთ, ეროვნული ვალუტა პერმანენტული გაუფასურების შეიძლება ითქვას ინფლაციის რეჟიმშია. შესაბამისად საფრთხე/ალბათობა იმისა, რომ ფასები გაიზარდოს ეროვნული ვალუტის არსებობის შემთხვევაში უფრო დიდია ვიდრე უცხოური ვალუტის (მაგ. დოლარის ან ევროს) კანონიერ საგადამხდელო საშუალებად შემოღების შემთხვევაში.

- თუ ქვეყანა გაატარებს შესაბამის, მიმზიდველი ეკონომიკური გარემოს შექმნისთვის საჭირო რეფორმებს, ფასების ზრდის ალბათობა ძალიან შემცირდება.

- იმის ალბათობა, რომ ფასები გაიზარდოს მცირეა, ფასები ძირითადად განსაზღვრული იქნება უცხოური ვალუტის შემოღებამდე არსებული ოდენობით. ბაზარზე ძირითადად იმპორტირებული საქონელია რომლის ფასი ისედაც უცხოურ ვალუტაშია, მაგ. დოლარში ან ევროშია განსაზღვრული.

- ამასთან, გასათვალისწინებელია, რომ ეკონომიკური კანონების თანახმად ფასი მოთხოვნისა და მიწოდების თანაფარდობის შედეგად ყალიბდება (თუ ხელოვნურ ჩარევას არ აქვს ადგილი). შესაბამისად, ცალსახად განსაზღვრა, რომ ფასები გაიზრდება ან შემცირდება არამართებულია. მითუმეტეს, თუ უცხოური ვალუტის შემოღებამდე, პროდუქტზე ფასი მოთხოვნა მიწოდების თანაფარდობის შედეგად არის ჩამოყალიბებული, სავარაუდოა, რომ უცხოური ვალუტის შემოღების შემდგომაც ფასი შემოღებამდე არსებული ნიხრის ფარგლებში იმოძრავებს.

- ქვეყნის ეკონომიკა პირდაპირპროპორციულად იქნება დამოკიდებული უცხოურ სავალუტო სახელმწიფოზე (მის ეკონომიკაზე) რაც არაეფექტიანია.

- როგორც უკვე აღვნიშნეთ ჩვენი ქვეყნის ეროვნული ვალუტა ვერ ასრულებს ქვეყნის ეკონომიკის დამოუკიდებლობის ფუნქციას. ისედაც, სავალუტო ბერკეტი, ეკონომიკის დაცვის ან წახალისების მიმართულებით, შემოიფარგლება რეალური და ნომინალური გაცვლითი კურსის თამაშით, რაც, საერთო ჯამში, არაეფექტიანი უფროა, ლარის პირობებში; უფრო მეტი პრობლემა მოაქვს ლარს ვიდრე აგვარებს.

- როგორც უკვე აღვნიშნეთ, ეროვნული ვალუტა არის ეკონომიკის საზომი და არა მასტიმულირებელი მექანიზმი. შესაბამისად, უცხოური ვალუტის საგადამხდელო საშუალებად დაშვების შეთხვევაში, (მითუმეტეს იმ ფონზე როცა, კერძო ურთიერთობებში, საგადამხდელო საშუალებად ნებისმიერი ვალუტა იქნება დაშვებული) სხვა ქვეყნის ეკონომიკაზე დამოკიდებულება იქნება მინიმალური.

- პირობითად, საგადამხდელო საშუალებად თუ დოლარს ან ევროს შემოვიტანთ დასაზუსტებელი ხდება ოპონენტების მოყვანილი არგუმენტის მართებულობა. ამერიკის ან ევროპის კავშირის ეკონომიკის ჩამოშლის (კრიზისის, რეცესიის) ალბათობა უფრო დიდია, თუ საქართველოს ეკონომიკის? პასუხი ამ კითხვაზე ცალსახაა. რა თქმა უნდა საქართველოს ეკონომიკის ჩამოშლის ალბათობა უფრო დიდია. ამასთან, ამერიკის ან ევროპის კავშირის ეკონომიკური კრიზისი ეროვნული ვალუტის არსებობის პირობებშიც აისახება საქართველოზე იგივე დონით, როგორც ეროვნული ვალუტის არ არსებობის შემთხვევაში აისახებოდა. ალბათობა იმისა, რომ ამერიკისა და ევროპის კავშირის საგადამხდელო ვალუტა გაუფასურდეს ისე, რომ საქართველოს (მზარდი ეკონომიკის პირობებშიც კი) ეროვნულ პროდუქტზე იქონიოს საგრძნობი უარყოფითი გავლენა მინიმალურია.

- ეროვნული ვალუტის გაუქმება და საგადამხდელო საშუალებად უცხოური ვალუტის შემოტანა არ ნიშნავს კონკრეტული, ერთი უცხოური ვალუტის, ყველა მიმართულებით ანგარიშსწორების საშუალებად დაწესებას. როგორც უკვე აღვნიშნეთ, შემოღებული ვალუტით, მხოლოდ საბიუჯეტო და საგადასახადო ურთიერთობების ვალდებულებების გასტუმრება იქნება სავალდებულო. კერძო ურთიერთობებში, პირებს შეეძლებათ შეთანხმდნენ ნებისმიერ, მათთვის მისაღებ ვალუტაზე, რომლითაც განახორციელებენ ანგარიშსწორებას. აღნიშნულ სქემას კი მინიმუმამდე დაჰყავს ოპონენტების მოსაზრება ეროვნული ეკონომიკის სავალუტო ქვეყნის ეკონომიკაზე პირდაპირპროპორციულად დამოკიდებულების შესახებ.

- ვალუტა ქვეყნის სუვერენიტეტისა და ეროვნულობის ნიშანია და მისი გაუქმება შებღალვას ქვეყნის სუვერენიტეტს.

- ჩვენი აზრით ეს ემოციებამდე მისული კონტრარგუმენტია. ჩვენთვის გაუგებარია რა შუაშია ქვეყნის საგადამხდელო საშულება (ვალუტა) სუვერენიტეტთან („ქართველობის დაკარგვასთან“), ეროვნული ვალუტის გაუქმებით ამოგვშლიან დამოუკიდბელ სახელმწიფოთა სიიდან? ქვემოთ ვნახავთ ქვეყნებს რომელთაც არ აქვთ თავიანთი ეროვნული ვალუტა ან დამატებით საგადამხდელო საშუალებად შემოღებული აქვთ უცხოური ვალუტა (ეროვნულ ვალუტასთან ერთად) და ეს მათ სუვერენიტეტზე არანაირ გავლენას არ ახდენს.

ვფიქრობთ საინტერესოა მოვიყვანოთ იმ ქვეყნების მაგალითები, სადაც არ ფუნქციონირებს ეროვნული ვალუტა (სადაც უცხო ქვეყნის ვალუტა ასრულებს ეროვნული ვალუტის ფუნქციებს)[5]:

ქვეყნები, რომელიც არ არიან ევროზონის წევრები და მათ ქვეყანში მოქმედებს ევრო, როგორც ეროვნული ვალუტა: მონტენეგრო, ანდორა, მონაკო, სან-მარინო, ვატიკანი.

დღესდღეობით 30-მდე დამოკიდებულ, თუ დამოუკიდებელ ქვეყანაში მოქმედებს ამერიკული დოლარი, როგორც ეროვნული ვალუტა. [1, გვ.39] მათ შორისაა: პანამა, ეკვადორი, ელ სალვადორი, მარშალის კუნძულები, მიკრონეზია, პალაუ, თერქს-ქაიქოსის კუნძულები, ბრიტანეთის ვირჯინიის კუნძულები, ზიმბაბვე, პუერტო-რიკო, ტიმორ-ლესტე (ტიმორის დემოკრატიული რესპუბლიკა), ჩრდილოეთ მარიანას კუნძულები [10, 11] და ა.შ.

მონტენეგრო: დღესდღეობით მონტენეგროს ფულად ერთეულს, საგადამხდელო საშუალებას ევრო წარმოადგენს. ქვეყანაში ჯერ კიდევ 90-იან წლებში არსებობდა ეროვნული ვალუტა. მონტენეგროს ფულადი ერთეული იყო დინარი. გამომდინარე ინფლაციის ძლიან მაღალი დონისა, მონტენეგრომ უარი თქვა საკუთარ ვალუტაზე. 1999 წელს ეროვნულ ვალუტასთან (დინართან) ერთად გერმანული მარკა დაუშვა მიმოქცევაში. 2000 წლიდან კი ეროვნული ვალუტა მთლიანად გერმანულმა მარკამ ჩაანაცვლა (ბერლინის თანხმობით, გერმანული მარკა იქნა დაშვებული ქვეყნაში ერთადერთ საგადამხდელო საშუალებად). 2002 წლიდან კი, როდესაც ევროპის კავშირის ქვეყნებში (მათ შორის გერმანიაში) შემოღებული იქნა ერთიანი ვალუტა ევრო, მონტენეგრო ცალმხრივად, ევროპის კავშირის თანხმობის გარეშე, გადავიდა ევროზე (ქვეყნის ერთადერთ საგადამხდელო საშუალებად ცალმხრივად იქნა შემოღებული ევრო). [12, 13]

მონტენეგროს მთლიანი შიდა პროდუქტის ვარდნა ჰქონდა 1999 წელს მშპ -9.4%-ით შემცირდა და 837 მლნ დოლარი შეადგინა. 2000 წლიდან კი (მას შემდეგ რაც ბრუნვაში მხოლოდ გერმანული მარკა იქნა შემოღებული) ეკონომიკამ ზრდა დაიწყო. 2000 წელს ეკონომიკის ზრდამ 3.1% შეადგინა და 966 მლნ. დოლარს მიაღწია. 2001 წელს ზრდამ რეკორდულ მაჩვენებელს 11.1%-ს მიაღწია და 1,150 მლნ. დოლარი შეადგინა. 2002 წელს მონტენეგროს მშპ-მ 1,269 მლნ. დოლარი (ზრდა 1,9%), ხოლო 2003 წელს 1,668 მლნ. დოლარი (ზრდა 2.5%) შეადგინა.[24]

ზემოაღნიშნულიდან ირკვევა, რომ ეროვნული ვალუტის სხვა ქვეყნის ვალუტით ჩანაცვლების შემდგომ, მონტენეგროს ეკონომიკა 3 წელიწადში (1999-2003წწ) თითქმის გაორმაგდა 837 მლნ-დან 1,668 მლნ დოლარამდე გაიზარდა (ასევე მოგვარდა ინფლაციისა და დევალვაციის პრობელმა).

ასევე, უნდა აღინიშნოს, რომ 2018 წლის მდგომარეობით მონტენეგროს ეკონომიკამ 31,001 მლნ. დოლარი შეადგინა

ევრო დე-ფაქტო ვალუტაა ასევე ანდორაში, ხოლო ორმხრივი შეთანხმების საფუძველზე ევრო ასევე ოფიციალური ვალუტაა ევროპის კავშირის შემდეგ არაწევრ ქვეყნებში მონაკოში (ევრო შემოღებულია მონეტარული ხელშეკრულების საფუძველზე საფრანგეთსა და მონაკოს შორის - მოქმედებს ევროპის კავშირის ფარგლებს გარეთ) [14], სან-მარინოსა (მონეტარული ხელშეკრულება იტალიასა და სან-მარინოს შორის - მოქმედებს ევროპის კავშირის ფარგლებს გარეთ) [15] და ვატიკანში (მონეტარული ხელშეკრულება იტალიასა და ვატიკანს შორის - მოქმედებს ევროპის კავშირის ფარგლებს გარეთ) [16].

პანამა: დღესდღეობით პანამის საგადამხდელო საშუალებას დოლარი წარმოადგენს. მიმოქცევაშია ეროვნული ვალუტის (ბალბოას, რომელიც შედგება 100 სენტისიმოსაგან) მხოლოდ რკინის მონეტები, რათა გაიოლდეს ვაჭრობა, ფულის როგორც საგადამხდელო საშუალების ფუნქციის შესრულება (არ შეიქმნას, რკინის მონეტებისა და ხურდა ფულის კრიზისი). 1904 წელს, მას შემდეგ რაც პანამამ დამოუკიდებლობა მოიპოვა, დღის წესრიგში დადგა ახალი ვალუტის შემოღების საკითხი (მანამდე პანამაში კოლუმბიური პესო ფუნქციონირებდა). ქვეყანაში შემოიღეს ეროვნული ვალუტა ბალბოა რომლის კურსი დოლართან მიმართებაში ერთი ერთზე (1 ბალბოა=1$) განისაზღვრა. 1934 წლამდე ვალუტა იყო ოქროზე მიბმული (1 ბალბოას ოქროთი უზრუნველყოფის ოდენობა შეადგენდა 1,504გ. ოქროს). ბალბოას ოქროთი უზრუნველყოფის ოდენობა უმნიშვნელოდ აჭარბებდა დოლარის ოქროთი უზრუნველყოფის ოდენობას. შესაბამისად 1934 წლიდან მიღებული იქნა გადაწყვეტილება ბალბოას კურსი განსაზღვრულიყო მხოლოდ დოლართან მიმართებაში და იგი, როგორც ზემოთ ვთქვით, განისაზღვრა ერთი ერთზე. აღსანიშნავია, რომ პანამაში ეროვნული ვალუტის ბანკნოტები არ არის მიმოქცევაში. ეროვნული ვალუტის ფუნქციას დოლარი ასრულებს (პანამის ისტორიაში მხოლოდ ერთხელ, 1941 წელს, მიმოქცევაში გაშვებული იქნა ბალბოას ქაღალდის ბანკნოტები, მაგრამ რამდენიმე დღის შემდეგ ბანკნოტები ამოღებული იქნა ბრუნვიდან. დღეს, 1941 წელს ბრუნვაში გაშვებულ ბალბოას ბანკნოტებს, ირონიულად, „შვიდ დღიან დოლარებს“ უწოდებენ). [18, 19, 20]

უნდა აღინიშნოს, რომ პანამას მშპ 2018 წლის მონაცემებით 65,055 მლნ დოლარია. [27]

ზიმბაბვე: 1990-იანი წლების ბოლოს, ზიმბაბვეში მოხდა ზიმბაბვური დოლარის ჰიპერინფლაცია, რომელმაც თავის პიკს 2009 წელს მიაღწია. შესაბამისად, 2009 წელს მოხდა ზიმბაბვური დოლარის გაუქმება და შეიქმნა სავალუტო კალათა. სავალუტო კალათაში შემავალი ვალუტები ითვლებოდა/ითვლება როგორც კანონიერი საგადამხდელო საშუალება ქვეყანაში. სავალუტო კალათა შედგება ამერიკული დოლარის, ბრიტანული ფუნტის, ევროს, სამხრეთ აფრიკის რანდის, ინდური რუპიას, ჩინური იენის, ავსტრალიურ დოლარისა და ბოტსვანის პულასაგან. მიუხედავად სავალუტო კალათაში შემავალი სხვადასხვა ვალუტისა, ყველაზე გავცელებულ საგადამხდელო საშუალება ზიმბაბვეში მაინც ამერიკული დოლარია.

აღსანიშნავია, რომ 2008 წელს (ეროვნული ვალუტის გაუქმებამდე) ქვეყნის ეკონომიკა შემცირდა -16.3%-ით და 6,707 მლნ. დოლარი შეადგინა. 2009 წელს ზიმბაბვეს ეკონომიკა 7.4%-ით გაიზარდა და 9,666 მლნ. დოლარი შეადგინა. 2010 წელს ეკონომიკის ზრდამ 19.7% შეადგინა და 12,042 მლნ. დოლარს მიაღწია. 2011 წელს ეკონომიკა 14.2%-ით გაიზარდა და 14,102 მლნ. დოლარი შეადგინა. 2012 წელს ეკონომიკური ზრდა 16.7%-ი იყო და 17,115 მლნ. დოლარი გახდა. 2013 წელს ქვეყნის ეკონომიკა 2%-ით გაიზარდა და 19,091 მლნ. დოლარი შეადგინა. [25]

ზემოაღნიშნულიდან გამომდინარე შეიძლება ითქვას, რომ ეროვნული ვალუტის გაუქმების შემდგომ, გარდა იმისა, რომ ზიმბაბვეში ინფლაციისა და დევალვაციის პრობლემა მოგვარდა; ეროვნული ვალუტის გაუქმებიდან 5 წელში (2009-2013წწ.) ქვეყნის ეკონომიკა თითქმის გაორმაგდა და 9,666 მლნ. დოლარიდან 19,091 მლნ დოლარამდე გაიზარდა.

ასევე, უნდა აღინიშნოს, რომ 2018 წლის მდგომარეობით ზიმბაბვეს ეკონომიკამ 31,001 მლნ. დოლარი შეადგინა. [25]

ელ-სალვადორი: სალვადორი ერთ ერთი ქვეყანაა იმ ქვეყანათა შორის რომელმაც უცხო ქვეყნის ვალუტა შემოიღო/შემოიტანა როგორც თავისი ეროვნული ფულადი ერთეული. 1980-იან წლებში სამოქალაქო ომი მძვინვარებდა. სამოქალაქო ომის გადატანის შემდგომ, 1992 წლიდან, ქვეყანაში გატარებული იქნა მთელი რიგი ღონისძიებები განვლილი ათწლეულის მანძილზე შიდა კონფლიქტების შედეგად განადგურებული ეკონომიკის კრიზისიდან გამოსაყვანად/აღსადგენად (განხორციელდა საბანკო სისტემის პრივატიზება, მოხდა ეკონომიკური შეზღუდვების/ბარიერების ლიბერალიზაცია და ა.შ.). იმისათვის, რომ თავიდან აეცილებინათ სალვადორის ეროვნული ვალუტის-კოლონის შემდგომი დესტაბილიზაცია (რყევები, ინფლაცია), 2001 წელს ოფიციალურ საგადამხდელო საშულებად, შემოღებული იქნა ამერიკული დოლარი. დღესდღეობით დოლარი რჩება სალვადორის ოფიციალურ საგადამხდელო საშუალებად (თუმცა კოლონი კვლავ ითვლება კანონიერ საგადამხდელო საშუალებად).

აღსანიშნავია, რომ 2001 წელს ელ-სალვადორის ეკონომიკა 12,283 მლნ. დოლარს შეადგენდა. 2002 წელს მაჩვენებელი 1.6%-ით გაიზარდა და 12,664 მლნ. დოლარი შეადგინა. 2003 წელს ქვეყნის ეკონომიკა 1.6%-ით გაიზარდა და 13,244 მლნ. დოლარი შეადგინა. 2004 წელს ზრდა უმნიშვნელო იყო 0.9% და ქვეყნის ეკონომიკა 13,725 მლნ. დოლარი გახდა. 2005 წელს ეკონომიკურმა ზრდამ 3.1% შეადგინა და 13,698 მლნ. დოლარს მიაღწია. 2006 წელს ზრდა 4.3% იყო და ქვეყნის ეკონომიკა 16,000 მლნ დოლარს გაუტოლდა. [26]

ზემოაღნიშნულიდან ირკვევა, რომ მას შემდეგ, რაც ელ-სალვადორში დოლარი ოფიციალურ საგადამხდელო საშუალება იქნა შემოღებული, 5 წელში (2002-2006 წწ.) ქვეყნის ეკონომიკა თითქმის 4,000 მლნ. დოლარით გაზარდა.

ასევე, 2018 წლის მდგომარეობით ელ-სალვადორის ეკონომიკა 26,067 მლნ. დოლარს შეადგენს. [26]

ეკვადორი: კიდევ ერთი ქვეყანაა, რომელმაც შემოიღო ამერიკული დოლარი, როგორც ეროვნული ვალუტა (შემოიტანა დოლარი ოფიციალურ საგადამხდელო საშუალებად). 1980-იან წლებში ეკვადორის ეროვნული ვალუტა-სუკრე მნიშვნელოვნად გაუფასურდა, რამაც გამოიწვია მკვეთრი ინფლაცია. 1999 წელს კი სიტუაცია საბანკო კრიზისამდე მივიდა. არაეფექტურმა მმართველობამ/მართვამ ქვეყანა მძიმე მდგომარეობაში ჩააგდო. ქვეყანაში მასიური უმუშევრობა იყო რის გამოც მოსახლეობის დიდი ნაწილი იძულებული იყო წასულიყო ემიგრაციაში. შექმნილი მძიმე სიტუაციიდან გამომდინარე, 2000 წელს, მიღებულ იქნა ქვეყნის კანონიერ საგადამხდელო საშუალებად ამერიკული დოლარის შემოღების გადაწყვეტილება. თუმცა არაოფიციალურად ქვეყანაში დოლარი ისედაც საგადამხდელო საშუალებას წარმოადგენდა. ქვეყნის დოლარიზაცია ისედაც მიმდინარეობდა არაოფიციალური ფორმით. დოლარის შემოღების გადაწყვეტილება უბრალოდ ოფიციალური გაფორმება იყო იმ შეუქცევადი პროცესის, რაც მიმდინარეობდა. ამ ნაბიჯმა მნიშვნელოვნად შეუწყო ხელი ქვეყნის ეკონომიკის დასტაბილურებას.

უნდა აღინიშნოს, რომ 1999 წელს ეკვადორის ეკონომიკა -4.7%-ით შემცირდა და 19,7040 მლნ. დოლარი შეადგინა. 2000 წელს ქვეყნის ეკონომიკა შემცირდა -1.1%-ით და 18,319 მლნ. დოლარი შეადგინა. 2001 წლიდან კი ეკონომიკამ ზრდა დაიწყო. ზრდის მაჩვენებელმა 4.0%-ს მიაღწია და 24,468 მლნ. დოლარს გაუტოლდა. 2002 წელს ზრდა 4.1% შეადგინა და 28,549 მლნ დოლარს გაუტოლდა. 2003 წელს ქვეყნის ეკონომიკა 2.7%-ით გაიზარდა 32,443 მლნ. დოლარი შეადგინა. 2004 წელს ეკვადორის ეკონომიკა მნიშვნელოვნად 8.2%-ით გაიზარდა და 36,592 მლნ. დოლარი გახდა. 2005 წელს კი ზრდა უკვე 5.3% იყო და ეკონომიკის მაჩვენებელი 41,507 მლნ. დოლარის ექვივალენტი გახდა. [28]

ზემოაღნიშნული მაჩვენებელებიდან ირკვევა, რომ მას შემდეგ, რაც ეკვადორში ოფიციალურ საგადამხდელო საშუალებად დოლარი იქნა შემოღებული, 6 წელიწადში (2000-2005წწ.), ეკონომიკა გაორმაგდა 18,319 მლნ. დოლარიდან 41,443 მლნ დოლარამდე გაიზარდა.

ამასთან, 2018 წლის მონაცემებით ეკვადორის ეკონომიკა 108,398 მლნ. დოლარის ტოლია. [28]

მიკრონეზია: 1979 წელს დამოუკიდებლობის მიღების შემდგომ მიკრონეზიაში მიმოქცევაში დატოვეს ამერიკული დოლარი როგორც ეროვნული ვალუტა. მეორე მსოფლიო ომის შემდგომ ამერიკასა და მიკრონეზიას შორის ჩამოყალიბდა მჭიდრო ურთიერთობები. ამერიკის შეერთებული შტატები, მეორე მსოფლიო ომის შემდგომ, მართავდა მიკრონეზიას (როგორც მისი/ამერიკის მზრუნველობის ქვეშ შემავალი წყნარი ოკეანის აუზის კუნძულების ნაწილს) მის დამოუკიდებლობის მიღებამდე. დამოუკიდებლობის მიღების შემდგომ ამერიკასა და მიკრონეზიას შორის გაფორმდა ასოცირების შეთანხმება (შეთანხმება ძალში 1986 წელს შევიდა), რომლის თანახმად ამერიკა მიკრონეზიის სახმელეთო და საზღვაო გზების გამოყენების სანაცვლოდ იღებს ვალდებულებას დაეხმაროს ქვეყანას ფინანსურად, დაიცვას მისი ტერიტორიული მთლიანობა და უზრუნველყოს მიკრონეზიის მოქალაქეებისათვის უვიზო რეჟიმი (უვიზო მიმოსვლა) ამერიკის ტერიტორიაზე.

ბრიტანეთის ვირჯინიის კუნძულები:: ქვეყანა 1959 წლიდან იყენებს ამერიკულ დოლარს, როგორც ეროვნულ ვალუტას. შეიძლება ითქვას, რომ, სხვა ქვეყნებისგან განსხვავებით, ამ ქვეყანას სპეციფიკური გარემოებების გამო აქვს აშშ დოლარი, როგორც ეროვნული ვალუტა, მიმოქცევაში. 1. ქვეყნის მოსახლეობა სულ 30 000 ადამიანს შეადგენს და ასეთი მცირე მოცულობის ქვეყნისთვის ზედმეტი ძალისხმევაა ჰქონდეს საკუთარი ეროვნული ვალუტა. 2. ძალიან ახლო ურთიერთობა აქვს ამერიკასთან და ქვეყნის ეკონომიკა სპეციფიკურია - ფინანსური მომსახურება ქვეყნის მშპ-ს ნახევარს შეადგენს; მორე ნახევარი კი ტურიზმის სექტორზე მოდის. ამრიგად, ქვეყანაში აშშ დოლარის გამოყენება ეროვნული ეკონომიკის უზარმაზარი ფუნდამენტია. დოლარის ბრუნვას დიდი სარგებელი მოაქვს ფინანსური სექტორისათვის, მნიშვნელოვნად ამცირებს ფინანსური ოპერაციებისა და ვალუტის გაცვლის დანახარჯებს, რაც თავის მხრივ, ხელს უწყობს ტურიზმის განვითარებასაც. KPMG-ს[6] მონაცემებით მსოფლიოში არსებული ოფშორული კომპანიების ნახევარი ფორმირებულ იქნა (შეიქმნა, დაფუძნდა) ბრიტანეთის ვირჯინიის კუნძულებზე, რაც ამ ქვეყანას აქცევს საგადასახადო ტვირთისგან გაქცევის ყველაზე უფრო დიდ თავშესაფრად მსოფლიოში (ის არის პლანეტის ერთ-ერთი უმსხვილესი საგადასახდო თავშესაფარი). იმ ფაქტმა, რომ აშშ დოლარი არის ქვეყნის საგადამხდელო საშულება (ასრულებს ეროვნული ვალუტის ფუნქციას) უმნიშვნელოვანესი წვლილი შეიტანა ბრიტანეთის ვირჯინიის კუნძულების ერთ-ერთ უმსხვილეს ოფშორულ ზონად/ქვეყნად ჩამოყალიბებაში.

ამრიგად, ზემოაღნიშნულიდან გამომდინარე, შეიძლება ითქვას, რომ საქართველოში ეროვნული ვალუტის არსებობა ხელს უშლის/აფერხებს ეკონომიკის განვითარებას. იგი ქმნის უფრო მეტ პრობლემას ვიდრე აგვარებს.

შესაბამისად, ჩვენი აზრით: 1. ეროვნული ვალუტა უნდა გაუქმდეს; 2. საბიუჯეტო საგადამხდელო საშუალებად ქვეყანაში უნდა იქნას შემოტანილი დოლარი ან ევრო; 3. კერძო ურთიერთობებში შესაძლებელი უნდა იყოს შეთანხმების ნებისმიერ ვალუტაში გაფორმება; 4. ეროვნული ბანკი უნდა გაუქმდეს; 5. შესაძლებელია შეიქმნას სავალუტო საბჭო (ან ეს ფუნქცია შეითავსოს რომელიმე სახელმწიფო უწყებამ მაგ. ფინანსთა სამინსიტრომ), რომელიც, ეკონომიკის დაზღვევის მიზნით, მოახდენს სავალუტო რეზერვების წარმოებას (ყველაზე ეფექტიანია სავალუტო რეზერვები წარმოებულ იქნას ოქროში) და მის განთავსებას სხვა ქვეყანაში (მაგ. შვეიცარიაში). ამით ქვეყანა მიიღებს დამატებით შემოსავალს რეზერვებზე დარიცხული სარგებლიდან (პროცენტიდან) და შემცირდება სავალუტო რეზერვის არამიზნობრივად გახარჯვის რისკი.

არსებობს, ალტერნატიული მოსაზრებაც სავალუტო რეფორმასთან დაკავშირებით, რაც გამოიხატება არა ეროვნული ვალუტის გაუქმებაში, არამედ მისი ფიქსირებული კურსით სავალუტო რეზერვებთან მიმაგრებაში. უქმდება ეროვნული ბანკი, იქმნება ეგრეთ წოდებული ორთოდოქსული სავალუტო საბჭო, რომელიც ქმნის სავალუტო რეზერვს უცხოურ ვალუტაში და ამ ვალუტას ამაგრებს, ფიქსირებული კურსით, ეროვნულ ვალუტას. ანუ რა მოცულობის სავალუტო რეზერვიც ექნება სახელწმიფოს მისი შესაბამისი ეროვნული ვალუტა იქნება მიმოქცევაში. ეროვნული ვალუტის კურსი იქნება ფიქსირებული სავალუტო რეზერვის ვალუტასთან მიმართებაში. აღნიშნული მიდგომა/რეფორმა კარგად აქვს აღწერილი სტივ ჰანკესა და კურტ შულერს თავის წიგნში/ნაშრომში „უსაფრთხო ვალუტა საქართველოსთვის“. შესაბამისად, აღნიშნულ საკითხს ვრცლად აღარ შევეხებით. აღვნიშნავთ ერთს, რომ ეს მოდელი ბევრად უკეთესი იქნება ჩვენი ქვეყნისთვის ვიდრე დღეს არსებული მოდელია. თუმცა ჩვენ მაინც ეროვნული ვალუტის გაუქმებას უფრო ვემხრობით (უფრო ეფექტიან მექანიზმად მიგვაჩნია). მაინც, თუ ქვეყნის პოლიტიკა სავალუტო საბჭოს მოდელით წავა მაშინ, ჩვენი აზრით უმჯობესია სავალუტო რეზერვები განისაზღვროს ოქროთი და არა უცხოური ბანკნოტებით.

შეჯამების სახით გვინდა აღვნიშნოთ, რომ ჩვენ უპირატესობას ვანიჭებთ ეროვნული ვალუტის გაუქმების ზემოთ ნახსენებ/აღწერილ მოდელს. ვფიქრობთ, რომ ეს ბევრად უკეთესი იქნება ჩვენი ქვეყნისთვის. საკითხს აქტუალობას მატებს ქვეყანაში დღეს არსებული სოციალურ-ეკონომიკური მდგომარეობა და ეროვნული ვალუტის მერყევი (არასტაბილური) მდგომარეობაც.

გამოყენებული ლიტერატურა

- სტივ ჰანკე, კურტ შულერი - „უსაფრთხო ვალუტა საქართველოსთვის“, თავისუფალი უნივერსიტეტის გამომცემლობა, 2010 წ. 178 გვ.

- საქართველოს ორგანული კანონი „ეროვნული ბანკის შესახებ“

- საქართველოს მთავრობის 2017 წლის 11 იანვრის #1 დადგენილება - „საბანკო კრედიტის/სესხის საქართველოს ეროვნულ ვალუტაში კონვერსიისა და საქართველოს მთავრობის მიერ სუბსიდირების განხორციელების სახელმწიფო პროგრამის დამტკიცების შესახებ“

- საქართველოს ეროვნული ბანკის ოფიციალური ვებ გვერდი https://www.nbg.gov.ge/index.php?m=304 „ფინანსური ინსტიტუტები“, „მიკროსაფინანსო ორგანიზაციების კრებსითი აქტივებისა და პასივების დინამიკა“, „არასაბანკო სადეპოზიტო დაწესებულებების საკრედიტო კავშირების აქტივებისა და პასივების დინამიკა“, „რეფინანსირების აუქციონზე გაცემული სესხები“, „ლარის ოფიციალური გაცვლითი კურსი ეროვნული ვალუტის მიმართ“ - გადამოწმებულია 2019 წლის 25 ოქტომბრის მდგომარეობით

- საქართველოს ეროვნული ბანკის ვებ-გვერდი https://www.nbg.gov.ge/index.php?m=304 შემოწმებულია 2019 წლის 25 ოქტომბრის მდგომარეობით

- ვებგვერდი ww.lari.ge; http://www.lari.ge/index.php?do=currency/chart&code=USD

- „Business Media Georgia“ ელექტრონული საინფორმაციო ვებ გვერდი www.bm.ge, სტატია -„ტექნო ბუმმა მოიფიქრა სქემა, რითაც პროდუქციის შეძენა განვადებით, ბანკის გარეშე, იქნება შესაძლებელი“ – 2019 წელი 31 მარტი, 11:20, https://www.bm.ge/ka/article/quotteqno-bummaquot-moifiqra-sqema-ritac-produqciis-shedzena-ganvadebit-bankis-gareshe-iqneba-shesadzlebeli-/31863

- „Business Media Georgia“ ელექტრონული საინფორმაციო ვებ-გვერდი www.bm.ge, სტატია, „დაახლოებით, 50 დეველოპერთან მაქვს ურთიერთობა და ყველასთან ძალიან ცუდი მდგომარეობაა“ - 2019 წელი 6 აპრილი, 10:40, https://www.bm.ge/ka/article/daaxloebit-50-developertan-maqvs-urtiertoba-da-yvelastan-dzalian-cudi-mdgomareobaa/32192

- „Business Media Georgia“ ელექტრონული საინფორმაციო ვებ გვერდი www.bm.ge, სტატია „მომენტალური განვადება 56%-ითაა შემცირებული... გაზრდილია მოთხოვნა ბიზნეს სესხებზე“ 2019 წლის 5 აპრილი, 18:04 https://www.bm.ge/ka/article/momentaluri-ganvadeba-56-itaa-shemcirebuli-gazrdilia-motxovna-biznes-sesxebze/32169

- https://qz.com/260980/meet-the-countries-that-dont-use-their-own-currency/

- https://www.transfergo.com/en/blog/countries-use-dollar-currency/

- https://openmonte.com/community_item/montenegro/536.html?fbclid=IwAR2X9rJzju-Gsk44L_ZGN-O6JyUAVaGinM-U4TxfbcTlJe5XJLSQp439eRY

- https://visasam.ru/samotur/finansy/dengi-v-chernogorii.html

- https://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=OJ:L:2002:142:0059:0073:EN:PDF

- https://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=OJ:C:2001:299:0001:0004:EN:PDF

- https://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=OJ:C:2001:209:0001:0004:EN:PDF

- https://ka.wikipedia.org/wiki/ევრო

- http://actravel.ru/panama_money.html;

- http://guide.travel.ru/panama/money/;

20. https://www.finversia.ru/publication/currency/panamskii-balboa-46997

21. https://blog.continentalcurrency.ca/countries-that-use-foreign-currency/

22. ეროვნული ბანკის განმარტება ფულის მასის ზრდაზე: https://www.bm.ge/ka/article/seb---mosazreba-rom-fulis-masis-zrda-inflacias-an-kursis-gaufasurebas-iwvevs-mcdaria/39106

23. ლაშა მგელაძე - სადისერტაციო ნაშრომი „კონკურენციის პოლიტიკის სრულყოფის გზები საქართველოში“ 2019 წელი (საქართველოს ტექნიკური უნივერსიტეტი, შიფრი 0701) გვ.107-115

24. მონტენეგროს მშპ-ს სტატისტიკა https://countryeconomy.com/gdp/montenegro?year=2003

25. ზიმბაბვეს მშპ-ს სტატისტიკა https://countryeconomy.com/gdp/zimbabwe

26. ელ-სალვადორის მშპ-ს სტატისტიკა https://countryeconomy.com/gdp/el-salvador

27. პანამას მშპ-ს სტატისტიკა https://countryeconomy.com/gdp/panama

28. ეკვადორის მშპს ზრდის სტატისტიკა https://countryeconomy.com/gdp/ecuador?year=2018

29. როგორ დაიბადა ლარი - https://www.bpn.ge/article/14757-rogor-daibada-lari/

30. http://iverioni.com.ge/print:page,1,13978-22-tslis-laris-20-tslis-iubile.html

31. https://on.ge/story/44985-ეროვნულმა-ბანკმა-102-ათასზე-მეტ-ადამიანს-სესხზე-პროცენტი-გაუზარდა?utm_source=facebook&utm_medium=fb_page&utm_campaign=fb_page_news&fbclid=IwAR2ED0XxYsa5c5oHhr-2jnWYLz3g_3zltpVHIOOs8oTN4A1GAm6NPoXMh-o

[1] მონაცემები მოცემულია საშუალო წლიური მდგომარეობით

[2] ინფლაციის მოთოკვის ერთ-ერთი ბერკეტი, რომელიც ქვეყნის ეროვნულ ბანკს გააჩნია, რეფინანსირების სესხის პროცენტის გაზრდაა. აღნიშნული, რა თქმა უნდა, აისახება კერძო ბანკების მიერ გაცემული სესხის განაკვეთზე. უფრო მეტიც, მოქალაქეების გარკვეულ ნაწილს, ვისაც რეფინანსირების განაკვეთზე მიბმული სესხები აქვს უძვირდება უკვე აღებული სესხი. სექტემბერში რეფინანსირების სესხის განაკვეთის 1%-ით გაზრდამ გამოიწვია 102,700 მომხმარებლის სესხის მომსახურების პროცენტის ზრდა.

[3] სტივ ჰანკე - არის გამოყენებითი ეკონომიკის პროფესორი. 1981-82 წლებში მუშაობდა უფროს ეკონომისტად პრეზიდენტ რეიგანის ეკონომიკურ მრჩეველთა საბჭოში. ჰანკემ მნიშვნელოვანი წვლილი შეიტანა არგენტინის, ესტონეთის, ლიტვის, ბულგარეთის, ბოსნია და ჰერცოგოვინის, მონტენეგროსა და ეკვადორის სავალუტო რეფორმების შემუშავებაში.

[4] კურტ შულერი - აშშ-ს სახაზინო დეპარტამენტის საერთაშორისო ეკონომისტი. იგი ასევე იყო აშშ-ს კონგრესის გაერთიანებული ეკონომიკური კომიტეტის უფროსი ეკონომისტი და Johns Hopkins-ის უნივერსიტეტის (ბალტიმორი) მკვლევარი.

[5] მაგალითების მოყვანა ინფორმაციულ ხასიათს ატარებს, ზოგი მათგანი შეიძლება გამოდგეს ჩვენი მიდგომის საპირწონედ, ზოგი არა.

[6] საერთაშორისო კომპანია. ერთ-ერთი ყველაზე დიდი აუდიტორული მომსახურების კომპანია (ასევე ეწევა საკონსულტაციო საქმიანობასაც), შედის მსოფლიო ოთხეულში ისეთ დიდი კომპანიებთან ერთად როგორიცაა: Deloitte, Ernst&Young (EY) and Pricewaterhouse Coopers (PWC). https://en.wikipedia.org/wiki/KPMG

References

The New Economist N 3-4 (2019), Vol 14, Issue 2

29/12/2019

Copyright (c) 2019 Lasha Mgeladze

This work is licensed under a Creative Commons Attribution-NonCommercial-NoDerivatives 4.0 International License.